Odkładanie pieniędzy jako skuteczna droga do bogactwa i zamożności

Jak zapewne każdy dobrze wie, a jeśli nie, to przypominam (:>) - do końca kwietnia trzeba się rozliczyć z Urzędem Skarbowym za poprzedni rok podatkowy (2016). W związku z tym, niedawno wypełniłem swój PIT roczny i zrobiłem sobie małe podsumowanie, tj. zestawiłem przychody z rzeczywistym stanem posiadanych funduszy. W moim przypadku było to niestety niemiłe doświadczenie, aczkolwiek konieczne aby zrozumieć, że ważniejsze jest to ile pieniędzy się faktycznie ma, a nie ile się zarobiło (i wydało “na głupoty").

Interesujesz się zarabianiem przez Internet?

Dołącz do mentoringu zarabiania online na Make-Cash.pl

Różnica pomiędzy tym co zarobiłem, a tym co odłożyłem

Różnica pomiędzy tym co zarobiłem, a tym co fizycznie mam, jest lekko mówiąc... dość spora. Dla mnie to jasny sygnał, że pora zacząć bardziej kontrolować swoje wydatki i wcale nie mam tu na myśli oszczędzania w kontekście kupowania najtańszych produktów, mycia się w zimnej wodzie i wyłączania ogrzewania - a po prostu “odkładania" ustalonej kwoty (w moim przypadku ustalonego % przychodów - bo co miesiąc zarabiam różne kwoty) i rozpoczęcia monitorowania “na co wydaję pieniądze". Oczywiście zbędne koszty warto ucinać - i, mniej więcej, właśnie tak widzę kategorię “oszczędzanie" na blogu, tj. odkładanie części zarobków + monitorowanie wydatków + ograniczanie kosztów bez zmiany jakości życia. Wszystkie przyszłe wpisy z “oszczędzania" będą dotyczyć właśnie tych trzech, wymienionych, zagadnień.

Tym bezpośrednim impulsem, który zdecydował u mnie o rozpoczęciu kontrolowania wydatków i odkładania pieniędzy był właśnie niedawny PIT roczny, ale oprócz tego, bardzo duży wpływ na decyzję miała również lektura książki “Sekrety Amerykańskich Milionerów" Thomas’a J. Stanley’a i William’a D. Danko (swoją drogą książka trafiła do czytelni :>). Dzisiaj omówię przesłanie tej książki, napiszę dlaczego warto odkładać pieniądze i opowiem o tym jak planuję kontrolować własne wydatki. Zapraszam.

Sekrety Amerykańskich Milionerów - jak oni to robią?

Jakie jest Wasze pierwsze skojarzenie dotyczące tytułu “Sekrety Amerykańskich Milionerów" i okładki książki?

Słowo “sekret" w tytule, kapelusz magika na okładce.. mi się skojarzyła z “prawem przyciągania" i nawet nie chciałem tego czytać (jestem “wyznawcą" odpowiednich nawyków i nie wierzę w jakiekolwiek przyciąganie), ale po zapoznaniu się ze wstępem już wiedziałem, że nie ma z “siłą myśli" nic wspólnego.

Ta pozycja została napisana w oparciu o ponad 20-letnie studia nad sposobami bogacenia się. Autorzy przebadali pod tym względem ponad 11,5 tys. osób z grupy wyjątkowo zamożnych i dobrze zarabiających obywateli USA. Można powiedzieć, że to wręcz naukowa analiza oparta na czystej statystyce i faktach, która kompletnie burzy obraz “milionerów" znany z telewizji i rozwiewa mity na temat ludzi bogatych. Chociaż streszczę tutaj najważniejsze przesłanie książki, to jednak polecam każdemu jej przeczytanie i samodzielne wyciągnięcie wniosków, to naprawdę ciekawa lektura.

W Polsce książka ukazała się w 1999 roku i pozostała niezauważona przez 10 lat. Po 7-8 latach od wydania, sprzedaż przekroczyła zaledwie 20 egzemplarzy miesięcznie (czyli tyle co nic), a dopiero od 2009 Polacy “podchwycili" sens i wartość “sekretów". Chociaż badania były przeprowadzane na milionerach (w tym przypadku osobach, których majątek wart jest co najmniej jeden milion dolarów - ale nie więcej niż dziesięć) amerykańskich - autorzy zapewniają, że do takich samych wniosków można dojść też w innych państwach, w tym w Polsce. Swoją drogą amerykański tytuł brzmi “milioner z sąsiedztwa" i myślę, że dużo lepiej pasuje do zawartości, polski tytuł jest, przynajmniej w moim odczuciu, dość mylący.

Ok, koniec recenzji - przechodzimy do konkretów.

Trochę statystyki - twarde dane

Poniżej podaję istotne, z punktu widzenia dalszej treści wpisu, dane. Będę sie do nich odwoływał przy kolejnych omawianych zagadnieniach.

- Ponad połowa wszystkich dóbr materialnych w USA jest w rękach 3,5% obywateli.

- Statystyczna amerykańska rodzina jest w stanie przeżyć bez pracy miesiąc lub dwa.

- Połowa obywateli powyżej 65 roku życia byłaby nędzarzami, gdyby nie świadczenia socjalne.

- Statystyczny dochód roczny milionerów wynosi 131 tys. $.

- Średni majątek milionerów to 3,7 mln $.

- Ponad 82% milionerów dorobiła się majątku sama, od zera.

Co do znaczy “bogactwo"?

Dla mnie bogactwo - to majątek, człowiek bogaty - to taki, który posiada duży majątek. Majątkiem natomiast jest to, co się zgromadziło, a nie to co się zarobiło (i wydało). Zastanówmy się, jak to się stało że ponad połowa dóbr materialnych w USA należy do 3,5% obywateli, a zdecydowana większość pozostałych osób nie jest nawet w stanie się z nimi porównywać, pomimo, często większych zarobków. Statystyczny dochód roczny milionerów to 131 tys. $ - czyli około 11 tys. $ miesięcznie (to jest kwota brutto - przed opodatkowaniem). Przypuszczam, że ta kwota jest dość zaskakująca - bo wcale nie jest taka duża i nie pasuje do “milionerów" z telewizji. Dla porównania - obywatele USA na najwyższym szczeblu drabiny zarobkowej (średnio na tym szczeblu zarabia się około 150 tys. $ rocznie) często nie są w stanie przeżyć bez pracy dłużej niż 2 miesiące - co oznacza, że ich majątek jest niemalże zerowy w stosunku do kosztów życia.

“Telewizyjni milionerzy" mieszkający w willach z basenami, jeżdżący drogimi samochodami, wcale nie muszą być milionerami - tak naprawdę wiadomo o nich tylko JAK żyją i że DUŻO wydają, nie wiemy ile wynosi ich majątek - a to właśnie majątek definiuje milionera, nie wydatki. Zwróćcie uwagę, że “zawodowi naganiacze" do piramid finansowych chwalą się na YT swoimi wydatkami, nie majątkiem. W Polsce, ale w USA i innych państwach również, to właśnie wydatki są kojarzone z “bogactwem" głównie za sprawą telewizji i powszechnej kultury “konsumpcjonizmu", a “naganiacze" to wykorzytują. W rzeczywistości jest spora różnica pomiędzy udawaniem milionera i życiem na pokaz - podczas gdy faktycznie zaledwie tylko dwa miesiące bez dochodu dzielą Cię od bankructwa, a posiadaniem majątku pozwalającego na niezależność finansową i brak pracy.

Ludzie, którzy dorobili się w ciągu swojego życia milionowych majątków, rozumieli i dalej rozumieją, że to właśnie niezależność finansowa jest ważniejsza od “życia na pokaz". Taki “typowy milioner" z zewnątrz może wyglądać na osobę biedniejszą od swojego sąsiada “szpanera", a jednak pomimo niższych zarobków - mieć znacznie większy majątek. Co ciekawe, jak wynika z badań, to właśnie ludzie wydający dużo uważają się za bogatych - a często są nawet zadłużeni i swoją wysoką pensją spłacają raty za samochód (który stracił na wartości od razu po wyjeźdźie z salonu) w którym pokazują się sąsiadom.

Jaki z tego wszystkiego wynika morał? Nieważne ile zarabiasz, ważne ile z tych pieniędzy zostaje w Twojej kieszeni. Fortuny biorą się w przeważającej większości z odkładania, a nie życia na pokaz.

Swoją drogą kiedyś czytałem wypowiedź komornika, który opowiadał jak wygląda egzekwowanie długów. Z tej wypowiedzi wynikało, że “żyjący na pokaz" są bardzo często zadłużeni. Niektórzy z dłużników, z którymi ten pan miał do czynienia, mieszkali w starych rozpadających się domach, w których znajdowały się najnowsze, kupowane na (niespłacane) raty telewizory, jeździli luksusowymi samochodami i ubierali się jak “ludzie sukcesu". Ta wypowiedź potwierdza przekaz książki - bogactwo to nie wydatki.

Profil prawdziwego statystycznego milionera

Duże majątki raczej nie cieszą się dobrą opinią wśród przeciętnych ludzi - jak się okazuje w Stanach Zjednoczonych również. Jeśli uważacie, że posiadanie milionowych majątków wiąże się z wygraną na loterii, otrzymaniem spadku, unikalnymi pomysłami na biznes - niestety nie macie racji. Ponad 82% amerykańskich milionerów doszła do majątku sama, własną pracą, zaczynając od zera. Nikt im go nie podarował, nie dostali nic w spadku, ani nie wygrali na loterii (z badań wynika, że milionerzy w ogóle nie grają na loterii - a zakup losów uważają za stratę pieniędzy). Te osoby w przeważającej większości prowadzą normalne - wręcz banalne biznesy (najczęściej rodzinne), które codziennie mijamy na ulicy. To może być mała firma budowlana, dom pogrzebowy, restauracja, sklepy branżowe. W rzeczywistości ten niezbędny “unikalny pomysł na biznes" jest mitem i tylko niewielki odsetek milionerów taki pomysł miało. Jak się okazuje, ważniejsza od pomysłu jest konsekwencja, samodyscyplina i planowanie finansowe (brak nieprzemyślanych wydatków, odkładanie pieniędzy, inwestycje w celu pomnażania oszczędności).

Ten statystyczny milioner w ogóle nie żyje na pokaz - ważniejsza, od opinii innych ludzi, jest dla niego sama świadomość niezależności finansowej. Milionerzy przeważnie nie posiadają drogich zegarków, nie jeżdżą limuzynami i nie mieszkają w willach - powód jest prosty, nie chcą dużo wydawać - bo to może się skończyć “życiem z dnia na dzień". W książce ujęto to jako “życie poniżej możliwości", a moim zdaniem chodzi po prostu o brak potrzeby udowadniania innym “jaki to ja jestem bogaty". Zegarek za 500zł pokazuje taką samą godzinę jak ten za 50 000 zł. Używany samochód (przeważnie :>) dowiezie nas w dowolne miejsce, dokładnie tak samo jak najnowsze lamborghini. Nie chodzi o to, że Ci ludzie kupują najtańsze rzeczy i żyją jak sknery - chodzi o to, że nie kupują zbędnych symboli luksusu wykreowanych przez media i cieszą się samą świadomością niezależności. Nie są częścią wyścigu szczurów w kategorii “kto więcej wyda", są zupełnie poza wyścigiem.

To wszystko co chciałem powiedzieć o książce, teraz przejdziemy do dalszych zagadnień które chcę dzisiaj poruszyć - tj. “dlaczego warto odkładać" i “od czego zacząć odkładanie" (specjalnie nie używam “oszczędzanie", bo nie chodzi o to żeby sobie odmawiać potrzebnych rzeczy - a przeważnie z tym się to słowo kojarzy).

Dlaczego warto odkładać i oszczędzać pieniądze?

Zacznijmy od drugiej strony : “Dlaczego warto żyć na pokaz i maksymalizować swoje wydatki"? Nie wiem i nie umiem znaleźć na to pytanie racjonalnej odpowiedzi. Przypominam, że połowa obywateli USA powyżej 65 roku życia byłaby nędzarzami, gdyby nie świadczenia socjalne. To oznacza, że Ci ludzie nie mają niczego. Zarabiali pieniądze przez około 40-45 lat życia - a w wieku 65 lat nie mają niczego. Warto było maksymalizować wydatki zamiast odkładać oszczędności?

Wróćmy do tytułowego pytania - czyli “dlaczego warto odkładać pieniądze?". W dużym skrócie mógłbym napisać, że “na czarną godzinę", “na wszelki wypadek" lub “bo tak robią milionerzy", jednak wejdziemy w ten temat głębiej.

Według mnie najważniejsze jest zrozumienie, że obecny stan nie jest wieczny - zwłaszcza gdy zarabiamy przez internet. Jeżeli Ci dobrze idzie, zarabiasz duże kwoty - super, ale czy tak samo będzie Ci szło za 2 lata? Jeśli wszystko wydajesz na nowe ubrania, zegarki, samochody - co zrobisz gdy stracisz źródło dochodów? Ile miesięcy jesteś w stanie przeżyć, gdybyś stracił to źródło teraz? Ile już zarobiłeś w internecie i jak dużo tych pieniędzy posiadasz do tej pory? Zarabiasz przez internet, czy tylko wydajesz zarobione przez internet pieniądze?:) Czy faktycznie potrzebujesz wszystkich rzeczy, które kupujesz?

Pytania z gatunku retorycznych, każdy sam powinien sobie na nie odpowiedzieć - ja już to zrobiłem i, co muszę jednoznacznie stwierdzić, wydaję za dużo w stosunku do tego ile zarabiam. Mam jakieś oszczędności, ale ta kwota mnie zdecydowanie nie zadowala. Gdyby dzisiaj ktoś mi zaproponował świetną inwestycję, prawdopodobnie musiałbym brać kredyt. Tutaj dochodzimy do jednego z argumentów, którym chciałbym się posłużyć - otóż pieniądze warto mieć chociażby na wypadek niezaplanowanych (lub zaplanowanych) inwestycji. Jest takie stare powiedzenie “pieniądz robi pieniądz" i często jest prawdziwe - jeśli nie masz pieniędzy, nie skorzystasz z możliwości ich pomnażania. Przyszłości przewidzieć się nie da i warto być zabezpieczonym finansowo chociażby na taką ewentualność. Ponadto nigdy nie wiesz czy Ty lub ktoś z Twojej rodziny nie będzie miał wypadku, nie zachoruje lub nie przytrafi się inna losowa sytuacja w której oszczędnośni się przydadzą.

Omawiając piramidy finansowe napisałem, że screeny wypłat nic nie znaczą bez zestawienia z wcześniejszymi wpłatami do takich programów. Sytuacja ma się podobnie również z budżetem domowym, zysk to w końcu przychody minus koszty. Jeśli wydajemy (koszty) wszystko co zarobimy (przychód) - tak naprawdę wychodzimy po prostu na zero, czyli nie zarabiamy niczego.

Osobiście, oprócz oszczędności “na czarną godzinę", chciałbym zbudować sobie “bufor bezpieczeństwa" pozwalający mi żyć przez rok, w przypadku utraty dochodów.

Dlaczego warto odkładać nawet małe kwoty?

Jeśli nie będziemy umieli odkładać małych kwot, poradzimy sobie z dużymi? Tutaj chodzi przede wszystkim o wyrobienie nawyku odkładania, np. ustalonego % naszych przychodów. Wyrobiony nawyk stanowi w sumie gwarancję odkładania coraz większych kwot - w przypadku coraz większych dochodów. Bez takiego nawyku, zapewne wzrastałyby tylko nasze wydatki.

Od czego zacząć oszczędzanie? / Jak oszczędzać pieniądze?

Tak jak juz napisałem we wstępie, trzy zasadnicze aspekty oszczędzania, które będę opisywał w tej kategorii to: odkładanie części zarobków + monitorowanie wydatków + ograniczanie kosztów bez zmiany jakości życia.

Zacznijmy od monitorowania wydatków, którym zajmuję się, póki co, około tygodnia - ale już widzę bardzo dużo pozytywów.

Przypuszczam, że podobnie jak, do niedawna, ja, nie wiesz dokładnie ile i na co wydajesz - co utrudnia ustalenie kwoty (lub % dochodów), który możesz spokojnie co miesiąc odkładać. Może podobnie jak ja, zwykle płacisz kartą i uważasz, że “przecież wszystko jest w historii płatności", ale czy kiedykolwiek tą historię analizowałeś? Ja nigdy.

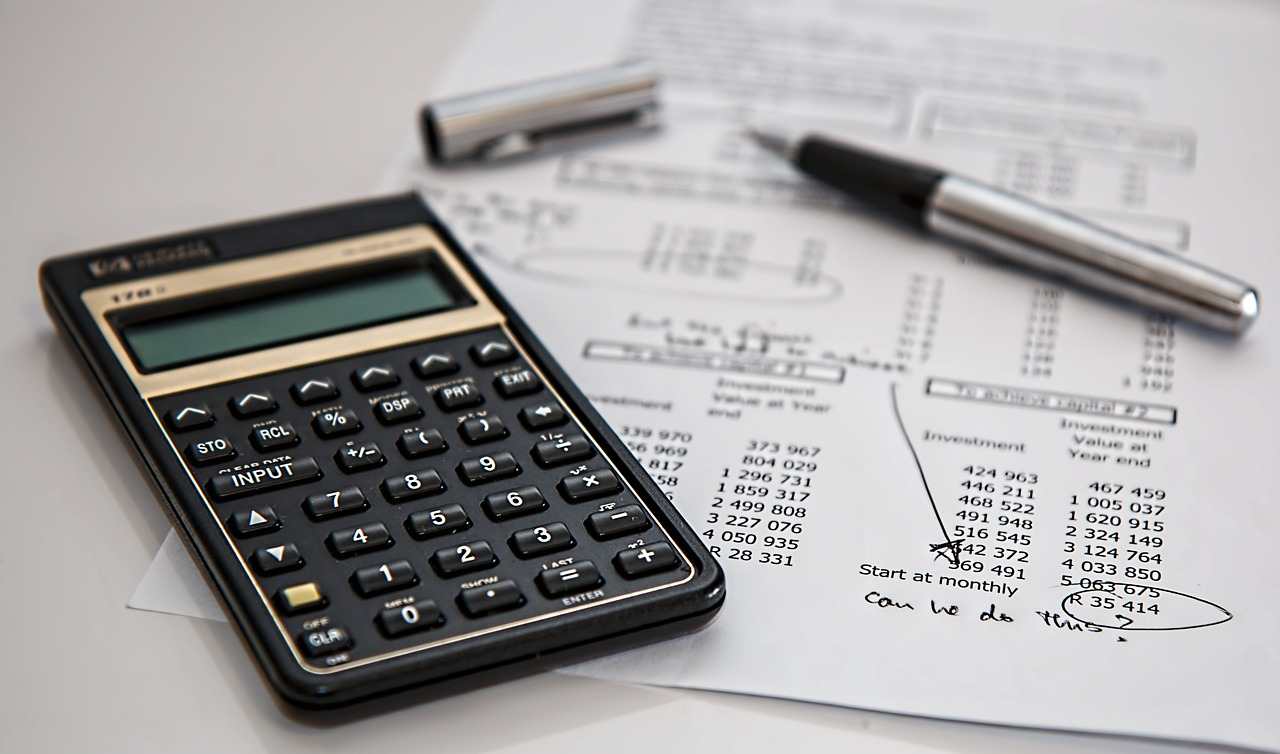

Myślę, że jedynym skutecznym rozwiązaniem, jeśli chodzi o monitorowanie, jest po prostu spisywanie swoich wszystkich wydatków - i tak też zacząłem robić. Przygotowałem sobie arkusz excela i - z pomocą historii płatności z karty - odtworzyłem cały miesiąc (czyli monitorowanie zaczynam od marca). W arkuszu wydzieliłem sobie, póki co :

Przychody:

- programy partnerskie (w tym prowizja za poleconych)

- blog

- sprzedaż poradników

Wydatki:

- Opłaty (czynsz, prąd, internet, telefon, itd.)

- Żywność (codzienne zakupy)

- Rozrywka (wszelkie wyjścia do kina, “na miasto", itd.)

- Transport (głównie benzyna)

- Inne (siłownia, ubrania, fryzjer, itd,) - zapewne tą kategorię w przyszłości podzielę, ale póki co niech tak zostanie

Im więcej kategorii sobie wydzielisz, tym większą będziesz miał wiedzę na temat własnych wydatków (i przychodów). U mnie już sama świadomość konieczności spisania wydatków przyczyniła się do ich ograniczenia.

Najważniejsze w tym spisywaniu jest uświadomienie sobie, że codzienna kawa z automatu lub hot-dog na stacji benzynowej za 3zł, to 90zł w skali miesiąca. Jeśli przy każdych zakupach, przy kasie, dokładasz sobie batonika za 2zł - to (zakładając zakupy co 1,5 dnia) 40zł. Niby wydajesz 3zł na kawę, 3zł na hot-doga i 2zł na batonika - a jednak w ciągu miesiąca tracisz 220zł, które mógłbyś odłożyć i po roku mieć 2640zł. Gdybyś miał teraz 2640zł, wydałbyś to na batoniki, kawę i hot-dogi? Nie sądzę - a jednak łatwo jest wydawać 8zł dziennie na takie rzeczy, bo to w końcu mała kwota. Spisywanie wydatków, już samo w sobie, sprawi że jednak zastanowisz się przed takim zakupem - a przynajmniej na mnie tak podziałało.

Dzięki spisywaniu, obecnie mam jasny obraz mojej sytuacji finansowej. Wiem dokładnie ile i na co wydałem, co - jestem pewny - przyczyni się do comiesięcznego odkładania pieniędzy.

Teraz odkładanie, otóż w przeciwieństwie do rady “odkładaj 10-30% przychodów"/"najpierw płać sobie" - zdecydowałem się odkładać co najmniej 30%, ale nie przychodów - tylko zysków.

Zysk obliczam sobie następująco : od sumy przychodów odejmuję wszelkie koszty związane z zarabianiem przez internet i wszystkie wydatki z kategorii (opłaty). Otrzymany wynik to kwota od której odłożę 30%, a 70% przeznaczę na wydatki w pozostałych kategoriach (ew. nadwyżkę oczywiście dołożę do oszczędności :>).

Żebyśmy się źle nie zrozumieli, nic sobie sam nie obliczam, wszystkie te obliczenia dokonują się w excelu, ja tylko uzupełniam wydatki i przychody. Nie będę wrzucał tutaj arkusza excela, myślę że sprawa monitorowania wydatków (ustalenia ile odkładać, ile wydzielić kategorii, od której kwoty obliczać % do odłożenia) jest dość indywidualna i każdy powinien sobie sam zaprojektować taki arkusz - to nic trudnego.

Ograniczanie kosztów to dobry pierwszy krok

W kolejnych wpisach dalej będę poruszał tematy związane z “odkładaniem", “monitorowaniem wydatków" i “ograniczaniem kosztów bez zmian w jakości życia". Tego ostatniego aspektu dzisiaj praktycznie nie poruszyłem i myślę, że dobrze zrobiłem, bo raczej mało kto wytrwałby do końca wpisu (który już ma 2400 słów). Ograniczanie kosztów będę omawiał w kolejnych wpisach, także zapraszam. Najważniejsze przesłanie dzisiejszego tekstu to : “Nieważne ile zarabiasz, ważne ile z tych pieniędzy zostaje w Twojej kieszeni."

![⭐️ [OFICJALNY MENTORING] Unikalne poradniki, skuteczne zarabianie online! Dostęp LIFETIME!](https://make-cash.pl/uploads/monthly_2018_05/Screenshot_1.png.9b02fafe5411acf95eedfdf3ed450ad3.png)

![[PORADNIK] Jak zacząć zarabiać na płatnych publikacjach artykułów sponsorowanych?](https://make-cash.pl/uploads/monthly_2025_05/student-849822_640.jpg.15df8a0c478f1203b2d665e1b20d8246.jpg)

0 komentarzy

Rekomendowane komentarze

Brak komentarzy do wyświetlenia

Jeśli chcesz dodać odpowiedź, zaloguj się lub zarejestruj nowe konto

Tylko zalogowani użytkownicy mogą dodawać komentarze.

Zarejestruj nowe konto

Załóż nowe konto. To bardzo proste!

Zarejestruj sięZaloguj się

Posiadasz już konto? Zaloguj się poniżej.

Zaloguj się