Znajdź zawartość

Wyświetlanie wyników dla tagów 'Podatki' .

-

Zakupy dla programisty na ryczałcie - VAT czy bez VAT?

jaahuuuu opublikował(a) temat w Podatki, prawo, własna firma

Siema, Mam pytanie dotyczące zakupów jako programista (analityk danych) na ryczałcie 12%. Zastanawiam się, czy mogę zakupić telewizor, system Apple TV oraz ekspres do kawy bez VAT. Czy ktoś z Was miał już podobne doświadczenia i mógłby się podzielić, jak to wygląda z perspektywy prawnej? Czy takie zakupy można uznać za związane z działalnością gospodarczą, według mnie naciągając każda z tych przedmiotów się kwalifikuje, ale chciałbym usłyszeć jak wy podchodzicie do tematu. Pozdrawiam -

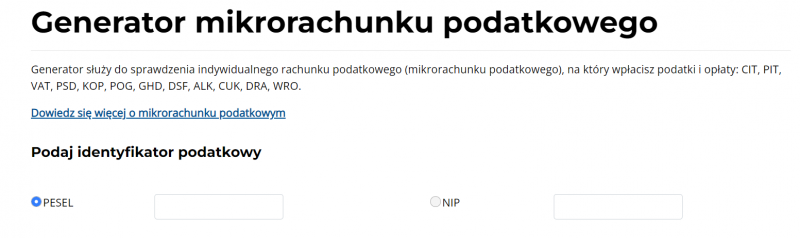

Jak rozliczać się z pieniędzy zarobionych przez Internet bez DG? Poradnik podatkowy 2025 DG = działalność gospodarcza Niestety zarabianie w Internecie wiąże się z koniecznością płacenia podatków - a rozliczanie się z urzędem skarbowym nie jest jednoznaczne i proste. Prawo podatkowe w Polsce często jest nieujednolicone - co oznacza, że każdy urząd skarbowy może mieć inne interpretacje. Praktyki które są całkowicie w porządku w jednym US, w innym mogą powodować naliczanie odsetek. Poniżej opisuję moje interpretacje i znane mi możliwości rozliczania się z pieniędzy zarobionych w Internecie. Nie jest to jednak porada prawna - a wyłącznie skrótowy opis znanej mi metodyki rozliczania internetowych zarobków. Ostateczną formę rozliczania się należy wybrać samodzielnie - najlepiej po konsultacji z księgowym lub doradcą podatkowym. Ja takim doradcą nie jestem. Spis treści 1. Czy trzeba się rozliczać z pieniędzy zarobionych przez Internet? 2. Kiedy powstaje obowiązek podatkowy? 3. Gdzie i jak zapłacić podatek? 4. Zerowy PIT do 26 roku życia - kogo obejmuje? 5. Kwota wolna od podatku - jak działa i ile wynosi? 6. Rozliczanie zarobków otrzymywanych na paypal, zen i inne procesory płatnicze 7. Rozliczanie zarobków w innych walutach 8. Jak rozliczyć podatek od kryptowalut? 9. Zarabianie w sieciach afiliacyjnych bez DG - jak rozliczyć? 10. Przychody z innych źródeł bez DG - freelancing, usługi, handel Sprawdź też: Jak zarejestrować i prowadzić działalność gospodarczą? 1. Czy trzeba się rozliczać z pieniędzy zarobionych przez Internet? Co jakiś czas na forum pojawiają się pytania użytkowników - o to czy "muszą się rozliczać", albo czy "urząd skarbowy dowie się o tym że zarabiają pieniądze online". Otóż nie musi, ale może się dowiedzieć i ma na to aż 5 lat + rok bieżący, czyli w praktyce nawet 6 lat. Nie ma znaczenia czy pieniądze otrzymuje się na konto bankowe, czy różnego rodzaju procesory płatniczne (a'la paypal). Zgodnie z przepisami banki w Polsce mają obowiązek informowania urzędu skarbowego o przelewach, których wartość przekracza 15 000 euro. Ten limit dotyczy nie tylko pojedyńczego przelewu - ale także sumy wielu przelewów które zdaniem banku są ze sobą powiązane. Ponadto banki są zobowiązane do informowania urzędu skarbowego o wszelkich podejrzanych transakcjach. Czym jest podejrzana transakcja? Nie ma jasnej definicji, każdy bank interpretuje to indywidualnie i ma inne standardy postępowania. To mogą być na przykład przelewy od zagranicznych firm, powtarzające się dziwne przychody BLIK, przelewy od kantorów krypto lub różnego rodzaju zagranicznych fintechów będących poza kontrolą KNF. Trzeba też pamiętać, że urząd skarbowy jest organem administracyjnym, który może przejrzeć konto bankowe i nie musi o tym fakcie informować właściciela rachunku. Jeśli zostanie przez bank poinformowany o transakcjach, może zacząć monitorować Twój rachunek i uzyskać dostęp do historii konta. Informacje na temat transakcji są rejestrowane i zapisywane przez 5 lat, nawet jeśli zamkniesz konto bankowe. Biorąc pod uwagę powyższe, sami odpowiedzcie sobie nie pytanie czy trzeba się rozliczać z pieniędzy zarobionych przez Internet 2. Kiedy powstaje obowiązek podatkowy? Podatek dochodowy (PIT) płaci się do 20 dnia kolejnego miesiąca, za miesiąc poprzedni. Co miesiąc opłacamy więc podatek za zyski z poprzedniego miesiąca. Miesiące i lata kalendarzowe, pokrywają się z miesiącami i latami podatkowymi. Nie ma tu żadnych dodatkowych komplikacji Co ważne, osoby prowadzące działalność gospodarczą (zarejestrowaną) w praktyce płacą podatki od wystawionych rachunków/faktur, a nie od realnie otrzymanych pieniędzy. Jeśli ich kontrahent spóźnia się z płatnością, dochodzi do sytuacji w której przedsiębiorca płaci podatki od zysków których jeszcze nie otrzymał. Bez działalności gospodarczej, takiego ryzyka nie ma - tutaj bowiem podatki płaci się od OTRZYMANYCH środków. To znaczy: - jeśli wystawimy danej firmie rachunek (jako osoba fizyczna) w maju, a pieniądze od niej ze względu na jakieś opóźnienia/błędy/zaniedbania/nieporozumienia otrzymamy dopiero w lipcu, to ten dochód opodatkowujemy jako dochód lipcowy - czyli pomimo daty majowej na fakturze, podatek płacimy do 20 sierpnia 3. Gdzie i jak zapłacić podatek? Aby zapłacić podatek, należy wygenerować swój mikrorachunek podatkowy na tej stronie: https://www.podatki.gov.pl/generator-mikrorachunku-podatkowego/ Każdy podatnik płaci podatek na swój indywidualny numer konta Wystarczy zrobić to raz, ten sam rachunek będzie już na stałe nasz - nie zmieni. Kolejne generowania, będą się kończyły dokładnie tym samym ciągiem cyfr. Przy wykonywaniu przelewu na ten wygenerowany numer, w zależności od banku, pojawi się lub nie formularz tzw. "przelewu podatkowego" - który jest inny od normalnego formularza. Jeśli w Twoim banku taki formularz nie pojawi się sam, po wpisaniu numeru konta - należy wyszukać przycisku typu "wykonaj przelew podatkowy". W formularzu wybieramy symbol danego podatku (np. PPE, PIT-36, PIT-28, itd.) oraz miesiąc i rok za który go płacimy. 4. Zerowy PIT do 26 roku życia - kogo obejmuje? Zarabiasz w Internecie, masz poniżej 26 lat i uważasz że nie musisz płacić podatków? Niestety, nic bardziej mylnego - ta ulga nie dotyczy działalności nierejestrowanej, ani wynajmu powierzchni reklamowej. Czyli dwie najpopularniejsze formy rozliczania się z pieniędzy zarobionych online są opodatkowane bez względu na Twój wiek. Ulga (zerowy pit) obowiązuje w przypadku umów o pracę , o pracę nakładczą i umów zlecenie. Z sieciami afiliacyjnymi nie ma się takiej umowy. Dzierżawa miejsca reklamowego nie jest formą zatrudnienia kogokolwiek, więc taka ulga nie obowiązuje w tym przypadku. Tak samo sprawa wygląda z działalnością nierejestrowaną - trzeba płacić podatek. Swoją drogą osoby do 26 roku życia z własną działalnością gospodarczą też nie są zwolnione z pitu. 5. Kwota wolna od podatku - jak działa i ile wynosi? Kwota wolna od podatku - oznacza kwotę zarobionych w danym roku pieniędzy od których nie płaci się podatku dochodowego. W Polsce kwota ta wynosi 30 tys. złotych. Czyli podatku nie płacą osoby zarabiające mniej niż 30 tys. zł rocznie. Nie oznacza to jednak że żeby skorzystać z kwoty wolnej trzeba zarabiać mniej! Kwota wolna wyznacza nam próg zarobków do którego nie płacimy podatków (na zasadach ogólsnych) - a po jego przekroczeniu, płacimy podatek dochodowy wyłącznie od nadwyżki. Czyli na przykład: - Osoba A zarobiła 29000 złotych w danym roku podatkowym - Osoba B zarobiła 32000 złotych w danym roku podatkowym Osoba A nie zapłaci podatku, bo jej zysk jest mniejszy od 30 tys. złotych. Osoba B przekroczyła próg kwoty wolnej - ale i tak nie zapłaci podatku od 30 tys. złotych. Opodatkowana jest tylko nadwyżka zarobków ponad 30 tys. złotych zarobione w ciągu roku. Czyli opodatkowane są 2000zł, a podatek wynosi 12%*2000= 240zł. Kwota wolna obowiązuje wyłącznie podczas rozliczania się na zasadach ogólnych. Rozliczając się ryczałtowo za wynajem powierzchni reklamowej na stronie internetowej nie ma się kwoty wolnej! Wbrew niektórym mitom - dochód poniżej progu kwoty wolnej od podatku nie zwalnia w Polsce z obowiązku złożenia zeznania rocznego PIT przez podatnika. Oznacza to, że jeśli nie zarobiliśmy dość dużo by zapłacić podatek - i tak musimy złożyć PIT roczny. 6. Rozliczanie zarobków otrzymywanych na paypal, zen i inne procesory płatnicze Wiele osób uważa, że opodatkowaniu podlegają tylko środki otrzymywane na rachunek bankowy, ale to nie jest prawda. Przez urząd skarbowy PayPal oraz inne procesory płatnicze traktowane są jak rachunki bankowe. To oznacza, że zarobki otrzymywane na procesory, a nie tradycyjne konto bankowe, również należy rozliczyć. Co ważne, rozliczamy pełną kwotę którą wysłał do nas nadawca - nie pomniejszamy jej o prowizję paypala lub innego procesora. Jeśli nadawca wysłał na 100zł, a my po odjęciu prowizji otrzymaliśmy na paypal 96zł - opodatkowaniu nadal podlega kwota 100zł. 7. Rozliczanie zarobków w innych walutach Zarabiając w zagranicznych sieciach afiliacyjnych lub w polskich, ale z inną walutą rozliczeniową - zarobki otrzymuje się w obcej walucie. Takie przelewy przychodzące również podlegają opodatkowaniu. Należną kwotę podatku (wartość przelewu w PLN) przeliczamy po kursie średnim NBP ogłoszonym na koniec ostatniego dnia roboczego poprzedzającego dzień powstania obowiązku podatkowego (czyli dzień otrzymania przelewu). Kurs na PayPalu i w bankach jest inny od średniego kursu NPB. To oznacza, że w praktyce podatek płacimy od wyższej kwoty, niż tą którą faktycznie dysponujemy. 8. Jak rozliczyć podatek od kryptowalut? 1) Podatku od kryptowalut nie trzeba płacić w trakcie roku, rozlicza się je dopiero na koniec roku w deklaracji rocznej PIT-38 i płaci wyłącznie roczny podatek od całości rozliczeń. 2) Podatek od sprzedaży kryptowalut, to tak naprawdę podatek od zysków kapitałowych i wynosi 19%. Zysk kapitałowy z kolei pozwala odliczyć nam koszty zakupu tych kryptowalut. Tutaj bardzo ważny jest fakt, że jeśli odliczamy koszty zakupu - one muszą być udokumentowane - musimy mieć fakturę, umowę sprzedaży, paragon, coś co jasno potwierdza ile zapłaciliśmy za kryptowaluty w danym roku. 3) Dla celów podatkowych nie ma znaczenia rodzaj kryptowaluty - to znaczy, że sprzedając BTC w danym roku, możemy wliczyć w koszty zakup USDT, ETH, TRX, itd. Kryptowaluty są traktowane jako całość, w podatkach nie rozgranicza się ich na poszczególne. Jak rozliczyć przelewy w kryptowalutach za towary lub wykonane usługi? W skrócie - bardzo niekorzystnie. Kryptowaluty nie są środkiem płatniczym, więc przez US transakcja w której zakup jest dokonany za pomocą kryptowalut jest traktowana jako transakcja barterowa. To oznacza, że wówczas podatek płaci się od wartości barteru - a następnie od zysków kapitałowych przy sprzedaży danej kryptowaluty. W praktyce więc podatek płaci się 2x. Dla przykładu: Sprzedajesz stronę internetową za 1000zł. Kupujący płaci Ci równowartość tej strony w USDT. Dokonaliście więc transakcji barterowej i od wartości barteru musisz zapłacić podatek - czyli 12% od 1000zł. Zostajesz z USDT, które już są traktowane oddzielnie - jeśli je sprzedaż, powstanie obowiązek podatkowy od zysków kapitałowych (19%) od tej samej kwoty. Ze względu na powyższe, jeśli ktoś nie inwestuje w kryptowaluty i nie ma udokumentowanych kosztów ich zakupu - tego typu transakcje są opodatkowane podwójnie, wybitnie niekorzystnie dla sprzedającego. 9. Zarabianie w sieciach afiliacyjnych bez DG - jak rozliczyć? Zarobki z sieci afiliacyjnych możemy rozliczyć na dwa różne sposoby - w zależności od tego jakie faktycznie usługi dla danej sieci świadczymy. Marketing to bardzo szerokie pojęcie, a zarabianie na afiliacji może w praktyce oznaczać: - wynajem bądź dzierżawę powierzchni reklamowej lub - świadczenie/wykonywanie usług reklamowych. W obu przypadkach poprawna forma rozliczania się jest inna, wynajmu bowiem nie możemy rozliczyć inaczej niż poprzez PIT-28 (8,5% od przychodów do 100k i 12,5% od nadwyżki, bez kwoty wolnej). Wykonywanie usług reklamowych, nie możemy natomiast rozliczyć inaczej niż na zasadach ogólnych (12%, kwota wolna 30 tys. w ciągu roku). Poniżej omawiam oba scenariusze: 1) Świadczenie usług reklamowych - rozliczanie się na zasadach ogólnych w PITcie rocznym PIT-36 (działalność nierejestrowana) Sprawdź na czym polega działalność nierejestrowana: https://www.firmino.pl/dzialalnosc-nierejestrowana/ Rozliczanie się na zasadach ogólnych oznacza podatek w wysokości 12% i 30 tys. złotych zwolnione od podatku. W zależności od Urzędu Skarbowego do którego przynależycie, trzeba lub nie, odprowadzać comiesięcznie zaliczki. Większość znanych mi osób takich zaliczek nie płaci - tylko po prostu odprowadza podatek za cały rok w PITcie rocznym. Słyszałem jednak o przypadkach naliczania dodatkowych odsetek w związku z brakiem takich zaliczek - więc warto się konkretnie dopytać czy jest taki obowiązek w Waszym Urzędzie Skarbowym. Można zadzwonić i zapytać. Zanim przejdziemy do podatków, tu pojawia się ważna sprawa - bowiem świadczenie usług reklamowych, to tak naprawdę freelancing który podchodzi pod działalność nierejestrowaną i tak też to polecam rozliczać. W związku z tym, aby rozliczać się w taki sposób bez DG, trzeba również dostosować się do wymogów działalności nierejestrowanej. Najważniejszy wymóg to próg przychodów miesięcznych, który w 2025 roku wynosi 3499zł - nie można przekroczyć tej kwoty, jeśli nie chcecie rejestrować działalności gospodarczej. W sieciach afiliacyjnych możemy bardzo łatwo kontrolować zarobki i trzymać się tego limitu. Obowiązek podatkowy powstaje dopiero gdy otrzymamy dane pieniądze, a otrzymamy je dopiero gdy zlecimy wypłatę w danej sieci - także wysokość i terminy wypłat są narzędziami pozwalającymi nam w pełni kontrolować zarobki. Zarobki z Internetu w PITcie rocznym (PIT-36) należy zsumować i wpisać w rubryce "działalność nierejestrowana". Następnie zapłacić 12% od tej kwoty. Kwota wolna od podatku to 30 tys. złotych, 12% podatek płacimy dopiero od nadwyżki. Ważne: Rachunki dla sieci afiliacyjnych przy tej formie opodatkowania powinny być wystawiane jako "usługi reklamowe" (nie jako dzierżawa/wynajem). 2) Rozliczanie się w oparciu o wynajem/dzierżawę miejsca reklamowego (ryczałt) Jeśli nasza działalność w marketingu afiliacyjnym ogranicza się do wynajmu powierzchni reklamowej dla sieci afiliacyjnej na naszych stronach www - to jest najbardziej korzystna (przy większych zarobkach!) opcja odprowadzania podatku, pomimo tego że nie obowiązuje tu kwota wolna. Interpretacja na podstawie której wyciągam wnioski to: https://sip.lex.pl/orzeczenia-i-pisma-urzedowe/pisma-urzedowe/dd2-033-55-kbf-14-rd-75000-kwalifikacja-przychodu-z-184787197 Stawka podatkowa od wynajmu miejsca reklamowego wynosi 8,5% i 12,5% (od nadwyżki od 100 tys. złotych przychodu w danym roku kalendarzowym=podatkowym). Tutaj zaliczki są na 100% obowiązkowe, nie ma różnic w interpretacjach - czyli co miesiąc należy zapłacić podatek za poprzedni miesiąc. Przychody z wynajmu opodatkowane ryczałtem nie są działalnością nierejestrowaną - i nie trzeba tu pilnować nieprzekraczania miesięcznego limitu przychodów. Każda kwota rozliczana jako dzierżawa miejsca reklamowego powinna mieć pokrycie w wystawionym rachunku. Większość polskich sieci afiliacyjnych generuje rachunki automatycznie, warto je pobierać i przechowywać na wypadek ew. kontroli. W przypadku zagranicznych sieci afiliacyjnych - rachunki należy wystawiać samodzielnie. Aby rozliczać się ryczałtowo nie trzeba nic zgłaszać do Urzędu Skarbowego. Podatek płacimy do 20 dnia miesiąca następującego po miesiącu w którym otrzymaliśmy pieniądze, z drukiem PPE. Na koniec roku składamy natomiast PIT-28. Przykład: - W marcu zleciłeś wypłatę 1000zł z sieci afiliacyjnej - Pieniądze otrzymałeś w kwietniu - Podatek musisz zapłacić do 20 maja (za okres: kwiecień, druk PPE) - Kwota podatku wynosi w tym wypadku: 8,5%*1000zł = 85zł 10. Przychody z innych źródeł bez DG - freelancing, usługi, handel Przychody z innych źródeł należy rozliczyć na zasadach ogólnych ze stawką 12%. Przy czym przychody z sieci afiliacyjnych (po zgłoszeniu ryczałtu) możemy rozliczać jako 8,5%, a pozostałe przychody jako 12% - to ze sobą nie koliduje. W PITcie rocznym są osobne formularze dot. wynajmu miejsca reklamowego i "działalności nierejestrowanej" - czyli w jednym roku możemy rozliczyć się na dwóch stawkach podatkowych. Wówczas za dzierżawę powierzchni reklamowej składamy PIT-28, a za inne przychody PIT-36. W PIT-36 obowiązuje nas kwota wolna od podatku, 30 tys. złotych. Trzeba jednak pamiętać, że działalność nierejestrowana ma miesięczny limit przychodów którego należy się trzymać! Tak samo sprawa ma się w przypadku handlu (w tym handlu e-produktami). Każdy może prowadzić sprzedaż w sposób ciągły i świadczyć dowolne usługi bez prowadzenia działalności gospodarczej, do kwoty przychodów nie większej niż 75% minimalnego wynagrodzenia w danym roku. Dopiero po przekroczeniu tej kwoty w ciągu danego miesiąca, należy zarejestrować DG (ma się na to 7 dni). Zarobki z tytułu sprzedaży i świadczenia usług bez DG rozlicza się na zasadach ogólnych, ze stawką 12%, w PITcie rocznym. Co zrobić gdy przychody zbliżają się do limitu działalności nierejestrowanej? Jeśli nasz przychód zbliży się do kwoty limitu - możemy zastosować w pełni legalnie: 1) Wstrzymanie sprzedaży do końca miesiąca 2) Odroczenie płatności na następny miesiąc (klient otrzymuje usługę teraz, ale płaci później) 3) Rozważenie i policzenie czy to już czasem nie etap na którym warto zarejestrować działalność i przestać się tym limitem przejmować. Poradnik dotyczący rejestracji działalności gospodarczej znajduje się tutaj: Aktualizowane poradniki + wsparcie i pomoc Mentoring Zarabiania na ETSY.com ZACZNIJ ZARABIAĆ JUŻ TERAZ

-

Hej Tworzę własną aplikację internetową, z potencjałem komercyjnym i szukając sposób na marketing wpadłem na pomysł, aby utworzyć program partnerski na zasadzie systemu poleceń, gdzie użytkownik otrzyma 20% prowizji za zakup pakietu przez osobę poleconą. Zastanawiam się nad sposobem rozliczania z takimi osobami, jaka jest to forma współpracy. Ktoś ma swój program partnerski lub korzysta z jakichś rozwiązań gotowych w Internecie do tego typu systemów ?

-

Chciałem chwilowo zawiesić firmę. Tylko mam pytanie, bo mam podpisane umowy z firmami płatniczymi, czy oni jakoś automatycznie dostaną informacje że zawiesiłem działalność? Bo do obrotu 1500zł/msc mógłbym normalnie prowadzić? Bo np co jak oni by wystawili fakturę na firmę a firmy bym nie miał aktywnej?

-

Jak przygotować skuteczne CV w pracy przez Internet

Harry opublikował(a) wpis na blogu w Blog Make-Cash

Mówi się, że jedynym pozytywnym skutkiem pandemii jest rozpowszechnienie pracy zdalnej. Jest w tym sporo prawdy. Dziś praca przez komputer nikogo już nie dziwi i niemal każdy ma znajomego, który pracuje w pełni zdalnie lub w trybie hybrydowym. Ale jak tak naprawdę zacząć pracować z domu? Jeśli jesteś tego ciekawy, sprawdź dalszą część tekstu, z której dowiesz się: jak wygląda praca freelancera i ile osób pracuje obecnie zdalnie lub hybrydowo, gdzie szukać ofert pracy przez Internet, jeśli nie posiadasz żadnego doświadczenia, w jaki sposób stworzyć CV, które zwiększy szanse na otrzymanie pierwszej pracy zdalnej. Interesujesz się zarabianiem przez Internet? Dołącz do mentoringu zarabiania online na Make-Cash.pl Praca przez Internet jako freelancer Pandemia miała ogromny wpływ na ilość osób pracujących z domu. Przez ostatnie 2 lata, ilość osób pracujących zdalnie lub przez Internet wzrosła niemal trzykrotnie. Dziś, ok. 35% osób pracuje częściowo lub całościowo zdalnie. Tak naprawdę jednak nie tylko domowa izolacja miała na to wpływ. Przyczynił się do tego również dynamiczny rozwój branży IT oraz rosnąca ilość zawodów, które można wykonywać online. Dziś, słysząc programista lub grafik, w naszych głowach rysuje się obraz osoby pracującej z domu, w dowolnych, wybranych przez siebie godzinach. Mimo że wiele takich osób wciąż pracuje w biurach, coraz większa część przechodzi na model hybrydowy lub całkowicie zdalny. Trudno im się dziwić. Bez wątpienia praca w domu jest niezmiernie wygodna i pozwala oszczędzić sporo gotówki oraz czasu. Nie wydajemy bowiem tak dużo na teamowe lunche czy dojazdy do pracy, a także nie musimy martwić się o to, czy przez korki zdążymy do pracy na czas. Trzeba też pamiętać, że praca przez Internet to nie tylko umowa o pracę, ale także różnego rodzaju zlecenia wykonywane jako freelancer! Jeśli potrafisz robić coś, za co inni będą w stanie zapłacić, np. programowanie, tworzenie tekstów, edycja filmów, czy tworzenie grafik, możesz zostać freelancerem. Freelancerem, czyli osobą działającą na własną rękę, wykonującą tylko te zlecenia, które Ci się podobają - tym samym jest to niepowtarzalna możliwość zarabiania na swoim hobby. Coraz więcej młodych osób decyduje się na taką karierę zawodową, ponieważ cenią wolność i możliwość wybrania ścieżki rozwoju niezależnie od kierunku rozwoju firmy. Oprócz tego praca freelancera jest bardzo wygodna. Nikt nie stoi Ci nad głową i masz całkowitą wolność co do miejsca i czasu swojej pracy. Nie musisz się jednak ograniczać wyłącznie do pracy na własną rękę. Jeśli masz sporo wolnego czasu, możesz zatrudnić się w jakiejś firmie na pół etatu i oprócz własnych zleceń, pracować w zespole i realizować większe projekty. Gdzie szukać ofert pracy przez Internet? Miejsc, w których można znaleźć pracę online, jest naprawdę wiele. To, gdzie powinieneś szukać, zależy jednak od tego, w jakiej branży chcesz działać i jaką pracę wykonywać. Jeśli chcesz zarabiać przez Internet na afiliacji lub sprzedaży własnych produktów, najlepszym miejscem, żeby zacząć, będzie nasz blog. Znajdziesz tu podstawowe informacje na temat marketingu afiliacyjnego oraz e-commerce. Jeśli chcesz dowiedzieć się czegoś więcej lub poznać bezpośrednie sposoby docierania do klientów i sprzedaży produktów, sprawdź ofertę mentoringów, dzięki którym ponad 1500 użytkowników zarobiło swoje pierwsze pieniądze online. To sprawdzone i gotowe rozwiązania dostępne dla każdego. Jako freelancer, możesz szukać pracy w specjalnych serwisach, grupach ogłoszeniowych lub tradycyjnych portalach pracowniczych. Pracy w każdej branży IT jest naprawdę sporo, więc jeśli znasz się na czymś wystarczająco dobrze, bez problemu znajdziesz interesujące Cię zlecenia. Najpopularniejsze polskie serwisy z pracą dla freelancerów to: freelanceria.pl useme.eu designer.pl zleca.pl fajnelogo.pl outwork.pl oferia.pl Oprócz tego, jako osoba pracująca z domu, możesz ogłosić się w takich portalach jak OLX lub tematycznych grupach na Facebooku, gdzie wielu przedsiębiorców zaczyna swoje poszukiwania w celu znalezienia specjalisty do współpracy. Chcesz dostać pracę w domu? Zwiększ swoje szanse dobrym CV Praca z domu wydaje się prosta i przyjemna, jednak w rzeczywistości nie jest dla każdego. Trzeba posiadać sporo samozaparcia i motywacji, by każdego dnia wykonywać ustalone zadania. Tym martwić się będziesz jednak dopiero wtedy, gdy taką pracę znajdziesz. A wbrew pozorom nie jest to wcale takie łatwe. Na rynku znajduje się coraz więcej freelancerów, którzy starają się, jak mogą, by przekonać danego klienta, do wyboru ich usług. Jeśli chcesz pracować z domu w oparciu o umowę o pracę, musisz przygotować odpowiednie CV, aby przekonać pracodawcę, że posiadasz niezbędne umiejętności i narzędzia do pracy zdalnej. W tym celu na samym początku należy wybrać odpowiedni wzór CV, dostosowany do pracy, którą chcesz wykonywać. Na stronie https://cvwork.pl/wzory-cv/ znajdziesz sporo ciekawych propozycji, które idealnie sprawdzą się w przypadku aplikowania do pracy zdalnej. W swoim CV powinieneś umieścić takie informacje jak: Dane kontaktowe. Imię i nazwisko, a także adres zamieszkania to podstawa w każdym CV. Oprócz tego koniecznie należy podać dane kontaktowe - numer telefonu i adres e-mail. Podsumowanie zawodowe i umiejętności twarde. Umieść w CV 3-5 zdań, które pokażą pracodawcy, że sprawdzisz się jako pracownik zdalny. Napisz jakie masz cele i dlaczego zależy Ci właśnie na tym stanowisku. Wymień umiejętności twarde, czyli takie stricte powiązane ze stanowiskiem na które aplikujesz - np. obsługa programów graficznych, znajomość google ads i Facebook ads, języki programowania które znasz, itd. Doświadczenie zawodowe. Jeśli pracowałeś już w domu przez Internet, koniecznie zamieść taką informację w tej sekcji. Oprócz tego możesz także pokazać własne projekty, dzięki czemu udowodnisz pracodawcy, że znasz się na swoim fachu. Wymień stanowiska na których już pracowałeś, a także związany z nimi zakres umiejętności i odpowiedzialności. Warto podać dokładne okresy czasu w jakich pełniłeś dane stanowisko. Umiejętności miękkie. Praca w domu przez Internet oprócz umiejętności zawodowych wymaga także tzw. umiejętności miękkich. W tej sekcji wymieniamy np. doświadczenie w kontakcie z klientami, w przeprowadzaniu negocjacji , nawiązywaniu współprac, rozwiązywaniu kryzysów w social mediach, obsłudze niezadowolonych klientów i rozpatrywaniu reklamacji, itp. Wykształcenie. Jeśli ukończyłeś studia o podobnym kierunku do wykonywanego zawodu, opisz je bardziej szczegółowo. W przypadku, gdy wykształcenie nie pokrywa się z tym, co aktualnie robisz, napisz po prostu, jaką szkołę ukończyłeś. Wymień też wszelki kursy i szkolenia które ukończyłeś. Zainteresowania. Pokaż potencjalnemu pracodawcy swoją ludzką stronę. Jeśli interesujesz się czymś związanym z pracą, do której aplikujesz, koniecznie zawrzyj to w tej sekcji. Pracodawcy cenią ludzi, którzy interesują się tym, czym zajmują się zawodowo. Tego typu zbieżność znacząco ułatwia pracę i sprzyja kreatywności i szukaniu coraz efektywniejszych rozwiązań. Klauzula CV. Na samym dole zawrzyj klauzulę CV, która jest zezwoleniem na przetwarzanie danych osobowych (RODO). Musisz dodać tą klauzulę, aby proces rekrutacji w ogóle mógł się rozpocząć. Tylko wtedy rekruter będzie miał prawo korzystać z Twojego CV i informacji w nim zawartych. CV bez takiej klauzuli mogą być od razu odrzucane, zwłaszcza przez duże firmy w pełni przestrzegające przepisów o ochronie danych osobowych. Dodatkowo możesz napisać list motywacyjny, w którym udowodnisz pracodawcy, że bez problemu potrafisz zorganizować swój dzień pracy lub że posiadasz doświadczenie w pracy na własną rękę. List stanowi jednak tylko dodatek, przede wszystkim należy zadbać o wartościowe CV. Jeżeli zaś szukasz pracy jako freelancer, zamiast CV, najlepiej będzie stworzyć ciekawe portfolio. Tak naprawdę nie różni się ono niczym szczególnym od CV, oprócz formy i nieco innej zawartości. Portfolio tworzy się głównie w formie strony internetowej, zawierającej takie dane jak: opis Twojej osoby, doświadczenie, umiejętności oraz przede wszystkim wykonane prace i zlecenia. To dotychczas wykonane prace świadczą o Twoich umiejętnościach przede wszystkim. Szczegółowiej, na temat szukania pracy zdalnej oraz o skutecznym aplikowaniu do takiej pracy, rozpisuje się też serwis https://cvwork.pl, na którym znajdziecie sporo przydatnych informacji. -

Podstawy sprzedaży online - własny sklep internetowy bez działalności gospodarczej

Harry opublikował(a) wpis na blogu w Blog Make-Cash

Poradnik - jak zarabiać na sprzedaży bez firmy? E-commerce dla każdego - legalnie bez DG Ze względu na stare przepisy, e-commerce nie zdobyło takiej popularności w “zarabianiu przez Internet", jak “afiliacja". Jest to jednak dziedzina dająca ogromne możliwości - zwłaszcza w kwestii e-produktów, których koszty wytworzenia są równe 0zł, a więc przychód jest praktycznie równy zyskowi. Interesujesz się zarabianiem przez Internet? Dołącz do mentoringu zarabiania online na Make-Cash.pl Stare przepisy się zmieniły i teraz każdy może prowadzić sprzedaż w sposób ciągły, bez prowadzenia zarejestrowanej działalności gospodarczej, do miesięcznej kwoty przychodów stanowiącej 75% miesięcznego minimalnego wynagrodzenia. W 2025 roku minimalna pensja wynosi 4666zł - a więc limit dla działalności nierejestrowanej to 3499,50zł/miesiąc. Powyższe jest dużą zmianą, bo wcześniej taka sprzedaż była niedozwolona - a co za tym idzie sprzedaż własnych e-produktów wiązała się z ryzykiem poniesienia kosztów prowadzenia DG. Obecnie takiego ryzyka nie ma, można sprzedawać własne produkty, np. poradniki PDF, całkowicie legalnie, bez prowadzenia firmy. To ograniczenie kwotowe nie oznacza, że powinniśmy się specjalnie hamować - zawsze trzeba dążyć do jak największego zysku. Jeżeli sprzedaż stopniowo wzrasta, aż w końcu po prostu przekroczy tą kwotę - zarejestrujmy DG, nie ma w tym nic złego. Ewentualnie jeśli jednak kategorycznie nie chcemy rejestrować DG lub nasz przychód zbliży się do kwoty stanowiącej połowię minimalnego wynagrodzenia, pod wpływem przypadku, a nie stabilnego wzrostu - możemy zastosować wstrzymanie sprzedaży do końca tego miesiąca. Nikt nam tego nie zabroni. Wirtualne produkty jako asortyment sklepu internetowego E-produkty to wszystkie produkty nieposiadające postaci fizycznej. Dzięki temu najczęściej nie trzeba ponosić żadnych kosztów związanych z ich produkcją, czy też magazynowaniem - a raz przygotowany produkt można sprzedawać w nieskończonej ilości kopii. To bardzo duży plus w stosunku do produktów fizycznych, które to najczęściej należy kupić (taniej), a następnie sprzedać (drożej) - lub odwrotnie. Napisanie własnego poradnika pomagającego rozwiązać określony (często bardzo niszowy!) problem, nie jest czymś specjalnie trudnym. Każdy ma różne doświadczenia życiowe, wiedzę na określone tematy i na pewno jest w stanie znaleźć problem, który kiedyś miał i już go rozwiązał. To idealna tematyka na poradnik. Wiele ludzi zmaga się z takimi samymi trudnościami, co czyni z nich idealną grupę docelową. W kwestii technicznej.. ładnie wyglądający poradnik można przygotować w 100% w wordzie 🙂 Stare przepisy sprawiły, że cała branża sprzedaży e-poradników w Polsce nigdy nie rozwinęła skrzydeł. Możliwości rozwoju i “wybicia się" są więc cały czas bardzo duże. Wirtualny produkt typu “poradnik" naszego autorstwa jest bezkonkurencyjny - bo NIKT inny nie sprzedaje dokładnie tego samego co my. Dostępność jest niczym nieograniczona - chyba, że sami sobie takie ograniczenie nałożymy. Sprzedaż e-produktów daje ogromne możliwości i stosunkowo zaniedbywalne ryzyko poniesienia strat finansowych. W praktyce takiego ryzyka praktycznie nie ma, bo koszty przygotowania większości produktów (nie licząc kosztów czasowych) to koszty pracy naszego komputera. Sprzedaż własnego poradnika PDF to stosunkowo najmniej skomplikowana działalność e-commerce, dostępna dla każdego. Tego typu E-produkt jest czymś gotowym, nadającym się do sprzedaży ciągłej - bez żadnych dodatkowych modyfikacji z naszej strony. Warto podkreślić, że oprócz wszelkiego rodzaju poradników/kursów, możliwości przygotowywania własnych e-produktów jest znacznie więcej. Mogą to być np: - Gotowe grafiki (np. loga, sygnaturki, zdjecia w tle na FB, projekty koszulek, tapety na pulpit) - Edytowalne grafiki (np. pliki psd - wizytówek, okładek książek, ulotek, itd.) - Szablony stron html / szablony wordpress - Wtyczki WP, skrypty PHP/JS - Boty, programy - Arkusze kalkulacyjne - Wypracowania, wzory prac magisterskich/inżynierskich/licencjackich - itd. Produktem może być wszystko co jesteśmy w stanie przygotować, najlepiej samodzielnie i bezkosztowo, w taki sposób by ktoś chciał to od nas kupić. Najbardziej dostępnymi i najmniej ograniczonymi pod względem dostępnych nisz e-produktami wydają się być poradniki rozwiązujące ludzkie problemy. Sprzedaż własnych produktów w e-commerce W dużym skrócie - sprzedaż e-produktów polega na wyborze niszy, przygotowaniu odpowiedniego produktu, strony sprzedażowej, planu reklamowania oraz wizerunku marki. Warto zaznaczyć, że od momentu posiadania strony sprzedażowej - tego typu działalność e-commerce jest podobna do Afiliacji - ale jednak w wielu aspektach się różni. Z pozoru mogłoby się wydawać, że afiliacja i sprzedaż e-produktów są bardzo podobne. W praktyce istnieją jednak bardzo duże różnice w kwestii możliwości zwiększania przychodów i konwersji. Oferty afiliacyjne typu CPS to przeważnie prowizja od sprzedaży w przedziale od 10% do 40%. To oznacza, że od 60% do 90% kwoty wydawanej przez klienta pobiera reklamodawca udostępniający swój program partnerski. Własny e-produkt to natomiast tak jakby oferta CPS z prowizją w wysokości 100%. Całość przychodu należy do nas. Biorąc pod uwagę bardzo prawdopodobny brak dodatkowych kosztów, przychód osiągany ze sprzedaży jest równy zyskowi. Niestety nie można w ten sposób monetyzować każdej niszy, ani zastąpić każdej oferty. Afiliacja daje ogromny wybór produktów i usług różnego typu. Pod tym względem nie ma sobie równych. Czy i co warto sprzedawać w Internecie? Jeśli jednak znajdziemy pomysł na własny e-produkt - mamy pełną kontrolę nad własnym zapleczem. Zarabiając na afiliacji nie mamy wpływu na wygląd docelowego LP, ani na cenę produktu. Możliwości manipulacji w kwestii zwiększania konwersji/zysku są więc znacząco ograniczone. Sprzedaż własnych e-produktów zapewnia nam 100% kontroli - tj. sami decydujemy o wyglądzie landing page’a, sami ustalamy cenę i sami decydujemy o nazwie/zawartości sprzedawanego produktu. Taka kontrola daje nam maksimum możliwości, którymi można manipulować w celu maksymalizacji zysków. Pozyskiwanie ruchu na gotowe LP jest bardzo podobne do ofert afiliacyjnych, ale tutaj także pojawiają się różnice. Oferty afiliacyjne często są ograniczone w kwestii dozwolonych form reklamowania - a w wypadku własnych produktów, sami sobie nakładamy takie ograniczenia. Największą zmianą jest jednak kwestia budowania marki i dbania o nią - w afiliacji budujemy cudzą markę, a tutaj własną. Zapraszam do współpracy.-

- e-biznes

- e-commerce

- (i 12 więcej)

-

[Artykuł opublikowany we współpracy z wycenafirm.com.pl] Jaka jest wartość Twojego przedsiębiorstwa? To fundamentalne pytanie nurtuje licznych właścicieli biznesów, szczególnie w przełomowych chwilach - gdy rozważają konkretną opcję dotycząca sprzedaży, gdy szukają kapitału od inwestorów lub zwyczajnie dla własnej wiedzy. Określenie wartości przedsiębiorstwa wykracza jednak poza zwykłą liczbę umieszczoną w dokumentacji - stanowi ono praktyczne narzędzie wspierające przemyślane wybory w prowadzeniu działalności gospodarczej. Wycena firmy - co to znaczy? Wycena firmy to po prostu odpowiedź na pytanie: "Ile moja firma jest dziś warta?" Można to dość łatwo wytłumaczyć. Wyobraź sobie, że planujesz sprzedaż domu, mieszkania lub samochodu. W takiej sytuacji wiesz, że najpierw musisz się dowiedzieć, ile można za niego dostać na rynku. Zwracasz jednak uwagę na więcej aspektów, przy czym w przypadku samochodu będą to: marka, rocznik, przebieg, stan techniczny i porównujesz z podobnymi ofertami na rynku. Tylko że firma to znacznie bardziej skomplikowany "pojazd". Podobnie jest z firmą - wycena to inaczej określenie, ile ktoś byłby skłonny za nią zapłacić, gdybyś chciał ją sprzedać. Wartość firmy i jej definicja Mówiąc o wycenie przedsiębiorstwa, nie można nie wspomnieć o elementach, które składają się na wartość firmy. Zacznijmy od tego, że mówiąc o realnej wartości firmy chodzi nam nie tylko o to, co widać w księgach. Składa się na nią wszystko, co sprawia, że biznes może zarabiać pieniądze. Są to: wartości materialne (rzeczy, których można dotknąć) - budynki, maszyny, samochody, gotówka na koncie, wartości niematerialne (nie mają fizycznej postaci) - dobra reputacja, zaufanie klientów, know-how pracowników czy umowy z dostawcami, przewidywane zarobki w przyszłości - ile firma prawdopodobnie zarobi w kolejnych latach. Wiesz, dlaczego nie powinno się za bardzo przywiązywać wagi do wartości księgowej firmy? Chodzi o to, że w dokumentach księgowych Twoja firma może być warta np. 100 tysięcy złotych, ale w rzeczywistości ktoś może być gotów zapłacić za nią 300 tysięcy. Jak to możliwe? Otóż różnica polega na tym, że księgi pokazują tylko przeszłość, a kupujący płaci za przyszłość. Gdy zdecyduje się ją kupić, przestaną się wtedy liczyć dane historyczne. Poza tym ostateczna wartość biznesu zależy jeszcze od jednej rzeczy - tego, jak bardzo jest on atrakcyjny dla potencjalnych kupujących. Kiedy warto poznać wartość firmy? Zastanówmy się teraz nad kolejną ważną kwestią, czyli w jakich przypadkach szczególnie warto ustalić wartość firmy. Do najważniejszych z nich należą: wycena firmy przed sprzedażą, poszukiwanie inwestora lub wspólnika, chęć wzięcia kredytu, podział firmy między spadkobierców, ciekawość tego, jak dobrze radzi sobie firma. Jak wycenić firmę i poznać jej wartość? Skoro poznałeś już najważniejsze informacje, omówimy teraz pozostałe kwestie dotyczące wyceny spółki. Nie będę Cię zanudzał teorią i metodami wyceny, bo raczej nie o to chodzi. Wspomnę jednak o samym procesie wyceny, którego celem jest oszacowanie wartości firmy. Musisz wiedzieć, że wycenianiem wartości firmy nie może zajmować się ktokolwiek, a jedynie specjaliści. Jeśli zależy Ci na rzetelnej wycenie firmy, skontaktuj się z nami. Jesteśmy doświadczonym zespołem ekspertów, którzy chętnie pomogą ocenić rzeczywistą wartość Twojego biznesu. O autorze: Mateusz Laska - Prezes Zarządu Corporate Mind, Doradca Inwestycyjny nr 570, Makler Papierów Wartościowych nr 2931. Biegły sądowy przy Sądzie Okręgowym w Warszawie z zakresu wyceny przedsiębiorstw. Jeden z około 1 000 licencjonowanych doradców inwestycyjnych w Polsce. W trakcie wieloletniej pracy wykonał setki analiz finansowych, wycen i due diligence finansowych.

-

- własna firma

- księgowość

-

(i 2 więcej)

Oznaczone tagami:

-

Sprzedaż srebra, złota i monet a Skarbówka

Arczi opublikował(a) temat w Podatki, prawo, własna firma

Cześć, mam pytanie - jakoś od 2017 roku odkładałem sobie drobne sumy pieniędzy "na czarną godzinę". Faktycznie były drobne, ponieważ miesięcznie było to pomiędzy 150 PLN a 300. Średnio raz do roku szedłem z uzbieraną sumką do lokalnej mennicy i kupowałem za to monety srebrne próby 999 oraz sztabki złota (1, 2, 5 gram) również próby 999. W lipcu tego roku miałem sytuację że potrzebowałem większą ilość gotówki więc sprzedałem te sztabki oraz monety w skupie. Dodatkowo jakiś czas temu dostałem w prezencie kilka monet, które rownież sprzedałem. W internecie trafiłem na informacje, że co do złota, to jak trzyma się je dłużej niż pół roku od zakupu, wówczas sprzedaż nie podlega opodatkowaniu. Większy mętlik mam natomiast ze srebrem, ponieważ w skupie powiedziano mi, że zasada jest podobna jak ze złotem - jak trzymasz dłużej niż pół roku, wówczas nie trzeba tego nigdzie wykazywać, jednak w internecie znalazłem informacje że tak czy inaczej trzeba od tego zapłacić 23%, w innym miejscu że nic nie muszę zapłacić. Czy ktoś wie jak faktycznie to wygląda i jak to rozliczyć? I jak wyglądałoby rozliczenie monet które dostałem w prezencie? Czy muszę (a jeżeli tak to jak) to jakoś wykazać? Część pieniędzy za sprzedaż otrzymałem na konto a część chciałem w gotówce. Jest jeszcze jedna rzecz - jako że pierwsze zakupy zrobiłem w roku 2017, paragony i toner na nich już zwietrzały/wytarły się. Jak to się ma do ewentualnego udowodnienia US kiedy był zakup? Kupowałem za gotówkę, ponieważ przy tego typu transakcjach chcę być jak najbardziej anonimowy. Ale nie zmienia to faktu że nie chcę narobić sobie problemów z US. Dziękuję z góry za informacje. -

Zarabianie w internecie - jak robić to legalnie, bez zakładania firmy?

mysc opublikował(a) wpis na blogu w Blog Make-Cash

[Artykuł sponsorowany przez KRSH.pl] Internet otworzył przed nami drzwi do zarabiania na setki różnych sposobów - od pisania tekstów, przez wirtualną asystę, po sprzedaż rękodzieła. To fantastyczna szansa na dodatkowy dochód lub nawet zbudowanie nowego źródła utrzymania. Jako księgowa z KRSH, często spotykam się jednak z pytaniem: "Czy muszę od razu zakładać firmę?". Odpowiedź brzmi: niekoniecznie. Polskie prawo przewiduje kilka elastycznych form, które pozwalają legalnie zarabiać i testować swój pomysł na biznes bez skomplikowanych formalności i obciążeń ZUS. Poznajmy dwie najpopularniejsze ścieżki. Działalność nierejestrowana, czyli twój legalny start To absolutnie najlepsza opcja dla osób, które stawiają pierwsze kroki w świecie online'owych zarobków. Działalność nierejestrowana (lub nieewidencjonowana) to w uproszczeniu "firma na próbę", która pozwala działać legalnie przy minimalnych obowiązkach. Aby z niej skorzystać, musisz spełnić dwa podstawowe warunki: Twój miesięczny przychód należny (czyli kwoty, na które wystawiłeś rachunki, nawet jeśli ich jeszcze nie otrzymałeś) nie może przekroczyć 75% kwoty minimalnego wynagrodzenia za pracę. W ciągu ostatnich 60 miesięcy (5 lat) nie prowadziłeś zarejestrowanej działalności gospodarczej. Największą zaletą tej formy jest całkowity brak składek ZUS. Twoje obowiązki sprowadzają się do trzech prostych czynności: Prowadzenie uproszczonej ewidencji sprzedaży. Wystarczy zwykły zeszyt lub plik Excel, w którym będziesz zapisywać datę i kwotę każdej transakcji. Wystawianie rachunków lub faktur bez VAT na żądanie klienta. Taki dokument nie wymaga NIP-u, wystarczą Twoje dane, dane klienta, opis usługi i kwota. Rozliczenie dochodu w zeznaniu rocznym PIT-36. Uzyskane przychody wpisujesz w rubryce "Działalność nierejestrowana" i płacisz od nich podatek dochodowy według skali podatkowej. Umowy cywilnoprawne, czyli klasyka freelancu Jeśli twoja działalność opiera się na współpracy z kilkoma konkretnymi klientami, alternatywą są umowy cywilnoprawne. To świetne rozwiązanie dla grafików, copywriterów, programistów czy tłumaczy. Dwie najpopularniejsze formy to: Umowa o dzieło - gdy liczy się rezultat Zawierasz ją, gdy zobowiązujesz się do wykonania konkretnego, unikalnego "dzieła" - napisania artykułu, stworzenia logo, zaprojektowania strony internetowej. Co do zasady, od umowy o dzieło nie odprowadza się składek ZUS, a podatek rozliczany jest z uwzględnieniem kosztów uzyskania przychodu (standardowo 20% lub 50% w przypadku przeniesienia praw autorskich). Umowa zlecenia - gdy praca ma charakter ciągły Sprawdzi się przy zadaniach powtarzalnych, wykonywanych przez określony czas, np. obsługa mediów społecznościowych klienta czy prowadzenie obsługi mailowej. Tutaj sytuacja ze składkami ZUS jest bardziej skomplikowana. Zazwyczaj są one obowiązkowe, chyba że jesteś studentem do 26. roku życia lub pracujesz już w innym miejscu na etacie z wynagrodzeniem co najmniej minimalnym. A co z podatkami, czyli jak spać spokojnie Pamiętaj, że każdy legalny dochód trzeba opodatkować. Niezależnie od tego, czy wybierzesz działalność nierejestrowaną, czy umowy cywilnoprawne, uzyskany dochód musisz wykazać w rocznym zeznaniu podatkowym PIT-36. Dochody te sumują się z innymi, które uzyskałeś w danym roku (np. z umowy o pracę) i są opodatkowane według skali podatkowej (aktualnie 12% do progu 120 000 zł i 32% powyżej). Oczywiście, przysługuje Ci również kwota wolna od podatku. W przypadku umów cywilnoprawnych zaliczki na podatek często odprowadza za Ciebie zleceniodawca, co ułatwia późniejsze rozliczenie. Kiedy więc założyć firmę? Moment na rejestrację działalności gospodarczej przychodzi naturalnie, gdy: Twoje miesięczne przychody regularnie przekraczają próg działalności nierejestrowanej. Chcesz zostać płatnikiem VAT, ponieważ współpracujesz głównie z innymi firmami. Twoja działalność wymaga koncesji lub zezwoleń. Zaczynasz budować markę i chcesz działać pod formalnym szyldem. Rozpoczęcie zarabiania w internecie nie musi wiązać się ze stresem i biurokracją. Działalność nierejestrowana i umowy cywilnoprawne to bezpieczne i legalne furtki, które pozwalają skupić się na tym, co najważniejsze - rozwijaniu swoich umiejętności i zdobywaniu pierwszych klientów.-

- własna firma

- księgowość

-

(i 2 więcej)

Oznaczone tagami:

-

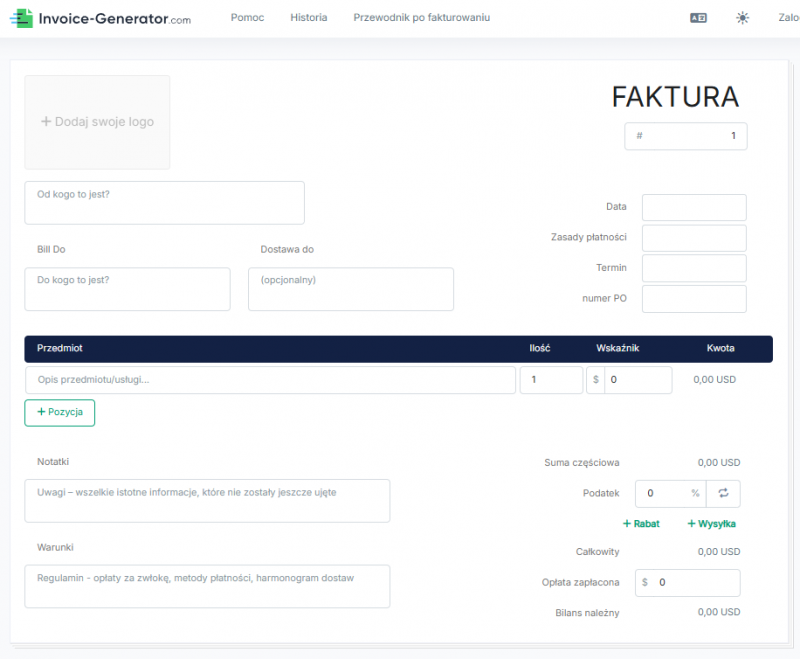

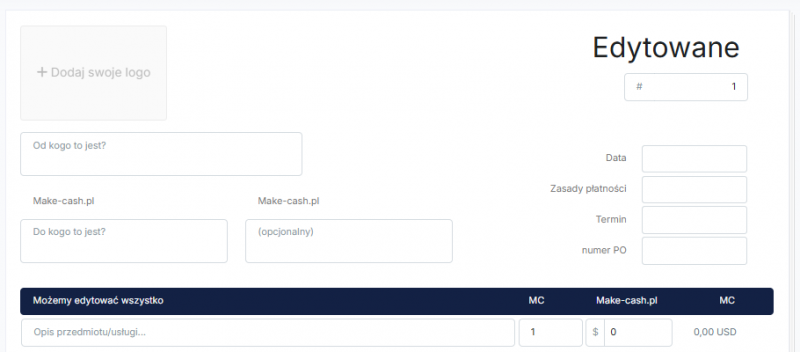

Poradnik Jak za darmo wystawić fakturę online bez logowania?

mysc opublikował(a) temat w Podatki, prawo, własna firma

Jak wystawić fakturę online za darmo? W branżach takich jak afiliacja, e-commerce czy freelancing - nie da się uniknąć wystawiania faktur. Przynajmniej nie na dłuższą metę. Na początku warto zrozumieć, że "za darmo" nie zawsze oznacza "bez ograniczeń" - darmowe metody jednak zwykle pozwalają na wygenerowanie dokumentu w formacie PDF, użycie prostego szablonu i wysłanie go mailem do kontrahenta. W praktyce, żeby było za darmo, mamy wybór spośród trzech ścieżek: Skorzystanie z darmowego szablonu w Microsoft Office, Google Docs LibreOffice i podobnych - a następnie ręczne wygenerowanie pliku PDF Użycie TRIALA - czyli bezpłatnej wersji płatnego webowego programu do faktur Korzystanie z całkowicie darmowych rozwiązań online bez logowania Największe możliwości zarządzania dokumentami mają oczywiście płatne programy. Jeśli jednak nie wystawiamy wielu faktur, jak najbardziej można zrobić to za darmo. W tym tekście przedstawiam wszystkie znane mi możliwości. 1. Invoice-generator.com - darmowe wystawianie faktur online bez logowania. Strona zawiera prosty formularz na podstawie którego, bez limitów, generuje gotową fakturę w formacie PDF. W formularzu edytowalny jest dokładnie każdy element. Nie tylko pola tekstowe, ale także tytuły tabelek i inne elementy wzoru. Możemy edytować wzór jako niezalogowany - on się zapisze w cache naszego urządzenia i będziemy go mogli używać wielokrotnie. Najbezpieczniej jednak założyć darmowe konto i zachować ten edytowany wzór dużo dłużej. Strona jest całkowicie darmowa. 2. Druki GOFIN - program do wystawiania darmowych faktur bez VAT Aby wystawić rachunek, wystarczy: Pobrać program (wersja niekomercyjna) Skorzystać z tego wzoru: Wzór rachunku (ten wzór spełnia wszystkie kryteria faktury bez vat i może być jako taki używany!) Choć darmowa wersja programu oficjalnie nie pozwala na zapis rachunku w formacie PDF, można użyć funkcji "Drukuj" - a następnie wybrać opcję "Print to PDF". 3. Fakturownia.pl - darmowy do 3 faktur miesięcznie, Sam używam i bardzo polecam program online: fakturownia.pl - darmowy do 3 faktur miesięcznie, później niestety płatny. Jeśli zastosujesz w fakturowni kod: xefmnd - otrzymasz 20% rabatu przy pierwszym opłacaniu abonamentu. 4. Darmowe triale narzędzi księgowych online Poniżej wymieniam najpopularniejsze systemy fakturowania i systemy księgowe z opcją wystawiania faktur. Każdy z nich oferuje darmowy okres próbny, który można wykorzystać do darmowego generowania faktur. Faktura.pl - prosty w obsłudze system do wystawiania faktur online, także w językach obcych i różnych walutach. Platforma posiada funkcje automatycznego przypominania o płatnościach i tworzenia bazy klientów. Sprawdzi się dla małych firm, które szukają wygodnego narzędzia do obsługi sprzedaży. FakturaXL.pl - serwis łączy funkcjonalność systemu fakturowania z podstawową księgowością online. To dobre rozwiązanie dla przedsiębiorców rozliczających się na ryczałcie lub KPiR. inFakt.pl - rozbudowana platforma księgowa z możliwością współpracy z dedykowanym księgowym online. iFirma.pl - to jedna z najdłużej działających platform księgowości online w Polsce, obsługująca zarówno fakturowanie, jak i prowadzenie księgi przychodów i rozchodów. 5. Wzór faktury do pobrania i uzupełnienia Format faktury: Microsoft Word (.doc, .docx, .dotx) / Google Docs Pobierz wzór: Kliknij tutaj Aktualizowane poradniki + wsparcie i pomoc Mentoring Zarabiania na ETSY.com ZACZNIJ ZARABIAĆ JUŻ TERAZ -

Księgowość online - skuteczny sposób na optymalizację kosztów i czasu w małej firmie

mysc opublikował(a) wpis na blogu w Blog Make-Cash

[Artykuł sponsorowany - warido.com] Biuro rachunkowe online jako odpowiedź na potrzeby małych przedsiębiorstw Właściciele niewielkich firm coraz częściej rezygnują z tradycyjnych metod obsługi księgowej na rzecz usług świadczonych całkowicie zdalnie. Biuro rachunkowe online pozwala działać szybciej, bez zbędnych formalności i ograniczeń czasowych. Dzięki temu przedsiębiorca nie musi dostarczać dokumentów osobiście ani tracić godzin w korkach. Wszystkie sprawy można załatwić z dowolnego miejsca - wystarczy komputer lub telefon z dostępem do internetu. To rozwiązanie nie tylko oszczędza czas, ale i obniża koszty związane z prowadzeniem biznesu. Księgowość online jako narzędzie rozwoju małych firm Księgowość online umożliwia bieżące monitorowanie kondycji finansowej przedsiębiorstwa, co jest szczególnie ważne dla małych firm, gdzie każdy wydatek musi być dobrze przemyślany. W systemach online właściciel widzi aktualne zestawienia sprzedaży, koszty i zobowiązania podatkowe. Księgowy online może natychmiast reagować na niepokojące zmiany i doradzić, jak uniknąć problemów z płynnością. To nowoczesne podejście sprawia, że księgowość przestaje być jedynie obowiązkiem wobec urzędów, a staje się realnym wsparciem w zarządzaniu firmą. Jak biuro rachunkowe online wpływa na redukcję wydatków Prowadzenie rozliczeń w modelu zdalnym pozwala ograniczyć wiele kosztów, które w tradycyjnej formie są nieuniknione. Brak konieczności drukowania dokumentów, ich fizycznego przechowywania i transportu to bezpośrednie oszczędności. Biuro rachunkowe online w ramach jednej opłaty często zapewnia dostęp do archiwum dokumentów, integrację z systemami sprzedaży czy generowanie raportów na żądanie. Mała firma zyskuje więc kompleksową obsługę bez ponoszenia dodatkowych wydatków. Księgowy online - wsparcie dostępne na wyciągnięcie ręki W małej firmie każda decyzja finansowa może mieć duże znaczenie, dlatego szybki kontakt z osobą, która zna przepisy i potrafi je zastosować w praktyce, jest bezcenny. Księgowy online to nie tylko specjalista wprowadzający dane do systemu, ale także doradca podatkowy i finansowy. W Warido każdy klient ma swojego dedykowanego opiekuna, który zna specyfikę działalności i pomaga w dostosowaniu rozliczeń do potrzeb firmy. Dzięki temu przedsiębiorca może działać pewnie, wiedząc, że jego finanse są pod kontrolą. Księgowa online - elastyczność i indywidualne podejście Księgowa online zapewnia obsługę dostosowaną do tempa pracy i wymagań małego biznesu. Możliwość kontaktu przez e-mail, telefon czy wideorozmowę sprawia, że wsparcie jest dostępne wtedy, gdy jest potrzebne, a nie dopiero przy planowanym spotkaniu. Takie podejście pozwala szybciej rozwiązywać problemy, a jednocześnie ogranicza stres związany z formalnościami. Biuro rachunkowe online, które stawia na indywidualne relacje z klientem, pomaga małym firmom działać sprawniej i bezpieczniej. Biuro rachunkowe w chmurze - bezpieczeństwo na najwyższym poziomie Dane finansowe to jedne z najcenniejszych informacji w firmie, dlatego muszą być przechowywane w sposób bezpieczny. Biuro rachunkowe online korzystające z technologii chmurowych spełnia rygorystyczne standardy ochrony, takie jak ISO 27001, a wszystkie połączenia są szyfrowane. Regularne tworzenie kopii zapasowych i redundancja serwerów gwarantują, że dokumenty są dostępne nawet w przypadku awarii sprzętu. To daje przedsiębiorcy spokój i pewność, że jego księgowość jest chroniona lepiej niż w przypadku tradycyjnych papierowych archiwów. Dlaczego księgowość online to mądry wybór dla małej firmy Wybór księgowości online to inwestycja w wygodę, oszczędności i większą kontrolę nad finansami. Automatyzacja procesów, szybki dostęp do dokumentów i stały kontakt z księgowym online sprawiają, że właściciel firmy może w pełni skupić się na rozwoju działalności. W Warido zapewniamy małym firmom kompleksową obsługę księgową w 100% online, z dedykowaną księgową, dostępem do nowoczesnych narzędzi i gwarancją bezpieczeństwa danych. To rozwiązanie, które przynosi korzyści od pierwszego miesiąca współpracy i pomaga osiągnąć przewagę nad konkurencją.-

- księgowość

- finanse

-

(i 3 więcej)

Oznaczone tagami:

-

Płacę 550zł brutto za księgowość, faktur kosztowych mam max 15 sztuk. Są to e-sklepy na 16 krajów EU, co prawda jeszcze nie wystartowałem ale czy księgowy rozliczając sprzedaż na potencjalne kraje EU ma jakoś więcej roboty? to dobra cena?

-

5 najczęstszych błędów w rozliczaniu VAT OSS - i jak ich uniknąć

mysc opublikował(a) wpis na blogu w Blog Make-Cash

Znaczenie prawidłowego rozliczania VAT OSS w e-commerce Księgowość e-commerce ewoluuje wraz ze zmieniającymi się przepisami podatkowymi, a wprowadzenie procedury VAT OSS (One Stop Shop) miało na celu uproszczenie rozliczeń podatku VAT od sprzedaży towarów i usług na rzecz konsumentów w Unii Europejskiej. To szczególnie istotne dla właścicieli sklepów internetowych, którzy prowadzą sprzedaż transgraniczną i działają w dynamicznie rozwijających się branżach jak dropshipping. Zakładanie firmy dla ecommerce wiąże się dziś z koniecznością przemyślenia nie tylko formy prawnej i opodatkowania w kraju, ale także przygotowania się do obsługi podatkowej sprzedaży w całej UE. Księgowość dla sklepów internetowych musi uwzględniać procedurę VAT OSS jako integralny element zgodnego z prawem funkcjonowania e-commerce. Warto więc znać najczęstsze błędy popełniane przy rozliczaniu VAT OSS, ponieważ ich uniknięcie pozwala zabezpieczyć działalność przed sankcjami i kosztownymi korektami. Błąd nr 1 - Nieprawidłowe określenie miejsca opodatkowania Jednym z najczęstszych błędów w rozliczaniu VAT OSS jest błędne określenie miejsca opodatkowania sprzedaży. Księgowość dla e-commerce musi uwzględniać fakt, że w ramach VAT OSS opodatkowanie następuje w kraju konsumenta, a nie w kraju sprzedawcy. Właściciele sklepów internetowych, którzy nieprawidłowo stosują stawki VAT właściwe dla kraju odbiorcy, ryzykują naliczenie błędnych kwot podatku i konieczność korekt. Profesjonalne biuro rachunkowe obsługujące księgowość dla sklepów internetowych zapewnia wiedzę i wsparcie w zakresie stosowania odpowiednich stawek VAT obowiązujących w różnych państwach UE. Dzięki temu możliwe jest poprawne rozliczenie każdej transakcji zgodnie z miejscem zamieszkania klienta końcowego. Błąd nr 2 - Brak kompletnej ewidencji transakcji objętych VAT OSS Drugim często spotykanym problemem jest brak kompletnej i szczegółowej ewidencji transakcji podlegających VAT OSS. Księgowość e-commerce w kontekście OSS wymaga prowadzenia dokładnych rejestrów sprzedaży z wyszczególnieniem kraju nabywcy, wartości sprzedaży i zastosowanej stawki podatku. Właściciele sklepów internetowych, zwłaszcza ci działający w modelu dropshipping, często dokonują dużej liczby transakcji, co zwiększa ryzyko przeoczeń i niepełnej dokumentacji. Biuro rachunkowe specjalizujące się w obsłudze księgowości dla dropshipping wie, jak zautomatyzować proces zbierania danych i zapewnić zgodność ewidencji z wymaganiami VAT OSS. Dzięki nowoczesnym systemom integrującym sprzedaż z księgowością, przedsiębiorca unika błędów i zapewnia transparentność dokumentacji. Błąd nr 3 - Spóźnione lub nieprawidłowe składanie deklaracji VAT OSS Kolejnym błędem, który może generować poważne problemy, jest nieterminowe lub nieprawidłowe składanie deklaracji VAT OSS. Procedura OSS narzuca precyzyjne harmonogramy i wymogi dotyczące danych zawartych w deklaracjach, a ich nieprzestrzeganie skutkuje ryzykiem nałożenia sankcji finansowych i koniecznością składania wyjaśnień przed organami podatkowymi w innych krajach UE. Biuro rachunkowe prowadzące księgowość e-commerce powinno zapewnić nie tylko przygotowanie poprawnych deklaracji, ale także monitoring terminów i automatyczne przypomnienia o nadchodzących obowiązkach. W ten sposób właściciel sklepu internetowego może skoncentrować się na rozwoju sprzedaży, mając pewność, że wszystkie zobowiązania podatkowe są realizowane terminowo. Błąd nr 4 - Niewłaściwa rejestracja firmy w systemie VAT OSS Nieprawidłowa rejestracja w systemie VAT OSS to problem, który dotyka głównie przedsiębiorców nieposiadających wsparcia profesjonalnego biura rachunkowego na etapie zakładania firmy dla ecommerce. Właściciele sklepów internetowych często nie wiedzą, że rejestracji VAT OSS dokonuje się w jednym kraju członkowskim, który staje się państwem identyfikacji. Błędy w procedurze rejestracyjnej mogą uniemożliwić korzystanie z uproszczeń, zmuszając przedsiębiorcę do rejestracji VAT w każdym kraju sprzedaży osobno, co znacznie komplikuje księgowość dla dropshipping i zwiększa koszty obsługi księgowej. Dlatego tak ważne jest, aby zakładanie firmy dla ecommerce odbywało się przy wsparciu doświadczonego biura rachunkowego, które zadba o prawidłową rejestrację VAT OSS i zapewni zgodność z procedurami unijnymi. Błąd nr 5 - Pomijanie korekt w rozliczeniach VAT OSS Ostatnim często popełnianym błędem jest brak korekt w rozliczeniach VAT OSS w przypadku wykrycia nieprawidłowości w ewidencji lub błędów w stawkach VAT. Księgowość dla e-commerce, która nie przewiduje procedury regularnej weryfikacji poprawności danych, może prowadzić do kumulowania się błędów w kolejnych okresach rozliczeniowych. Biuro rachunkowe, które świadczy usługi dla sklepów internetowych i rozumie specyfikę sprzedaży transgranicznej, zapewnia regularną kontrolę danych i przygotowanie stosownych korekt w deklaracjach VAT OSS. Dzięki temu przedsiębiorca uniknie poważnych konsekwencji finansowych i utrzyma transparentność swoich rozliczeń podatkowych. Jak unikać błędów w rozliczeniach VAT OSS i zapewnić zgodność z przepisami? Unikanie najczęstszych błędów w rozliczaniu VAT OSS wymaga przede wszystkim współpracy z profesjonalnym biurem rachunkowym, które specjalizuje się w księgowości e-commerce i księgowości dla dropshipping. Doświadczone biuro rachunkowe potrafi zapewnić doradztwo już na etapie zakładania firmy dla ecommerce, doradzić w kwestii rejestracji VAT OSS, wdrożyć rozwiązania automatyzujące zbieranie danych i zapewnić terminowe składanie deklaracji. Księgowość dla sklepów internetowych to dziś nie tylko obsługa dokumentów, ale także doradztwo podatkowe i wsparcie w dostosowywaniu procedur do zmieniających się przepisów, w tym tych wprowadzanych w kontekście cyfryzacji podatków i nowych modeli prezentacji treści w wyszukiwarkach, jak AI Overviews czy AI Mode w Google. Dzięki odpowiedniej obsłudze księgowej właściciel sklepu internetowego może skoncentrować się na rozwoju sprzedaży i budowaniu przewagi konkurencyjnej, mając pewność, że jego rozliczenia VAT OSS są w pełni zgodne z prawem i bezpieczne pod względem podatkowym.-

- podatki

- księgowość

-

(i 4 więcej)

Oznaczone tagami:

-

Nie panikuj - rozlicz PIT bez stresu. Sprawdź jak PIT Pro krok po kroku ułatwia wszystko

mysc opublikował(a) wpis na blogu w Blog Make-Cash

Kiedy przychodzi czas na rozliczenie roczne, wielu z nas czuje to samo: napięcie, niepewność, presję. Jaki formularz wybrać? Czy na pewno wszystko policzyłem dobrze? Co z ulgami? I co, jeśli popełnię błąd? PIT Pro to darmowy program od Podatnik.info, który pozwala zapanować nad całym procesem - niezależnie od tego, czy rozliczasz się pierwszy raz, czy masz za sobą dziesiątki deklaracji. Zamiast walczyć z papierami lub ufać systemom, które nie wyjaśniają niczego, możesz krok po kroku przejść przez PIT bez stresu i w pełnej kontroli. W tym artykule pokażemy, dlaczego PIT Pro to realna pomoc, a nie kolejna „platforma do klikania”. Zobaczysz, jak rozwiązuje najczęstsze problemy, dla kogo jest, i jak zacząć bez nerwów. Dlaczego tak wielu Polaków odkłada rozliczenie na ostatnią chwilę? Nie chodzi o lenistwo. Chodzi o to, że dla większości ludzi rozliczanie PIT-u to coś niezrozumiałego, skomplikowanego i stresującego. I to nie jest ich wina. Przepisy są zawiłe, język urzędowy odstrasza, a formularze wyglądają jak egzamin z rachunkowości. Najczęstsze powody odwlekania rozliczenia to: Lęk przed popełnieniem błędu - nikt nie chce wypełnić PIT-u źle i dostać potem pisma z urzędu. Brak pewności, jakie ulgi przysługują - a więc strach, że odda się więcej niż trzeba. Nieznajomość narzędzi - nie każdy wie, gdzie zacząć, który program wybrać, czy można to zrobić samodzielnie. Złe doświadczenia z poprzednich lat - stres, techniczne błędy, niezrozumiałe komunikaty, utracone dane. Efekt? Miliony osób zostawiają rozliczenie na ostatnie dni marca czy kwietnia. Nerwy rosną, a razem z nimi ryzyko błędu. Dlatego właśnie powstał PIT Pro - by przełamać ten schemat. By dać użytkownikom proste, czytelne i spokojne narzędzie, które usuwa bariery i prowadzi za rękę od początku do końca. Jak PIT Pro zamienia chaos w prosty proces? Zamiast klasycznych formularzy i urzędowego języka, PIT Pro oferuje coś zupełnie innego: jasną, intuicyjną „rozmowę”, która krok po kroku przeprowadza Cię przez cały proces rozliczenia. Program nie zakłada, że znasz przepisy - zakłada, że chcesz po prostu dobrze się rozliczyć. Co dokładnie robi PIT Pro, żeby ułatwić Ci życie? Prowadzi Cię jak przewodnik - nie musisz wiedzieć, czy masz wybrać PIT-37 czy PIT-36. System zadaje Ci kilka prostych pytań (np. o rodzaj dochodów, status rodzinny) i sam dopasowuje właściwy formularz. Używa języka, który każdy zrozumie - zamiast „dochody z tytułu pozarolniczej działalności gospodarczej” przeczytasz: „czy prowadzisz własną firmę?”. Podpowiada, zamiast komplikować - jeśli coś można odliczyć, PIT Pro to pokaże. Jeśli brakuje danych, system Cię o tym poinformuje. Działa bez instalacji - uruchamiasz w przeglądarce, nawet na telefonie, bez żadnego kombinowania. Zamiast błądzić w gąszczu przepisów, dostajesz jasny, prosty proces. Nawet jeśli robisz to pierwszy raz - dasz radę. Rozliczenie bez błędów - jak program sprawdza dane i chroni przed pomyłką Popełnienie błędu w deklaracji podatkowej może mieć przykre skutki - od opóźnionego zwrotu, przez korekty, aż po wezwania z urzędu. Dlatego PIT Pro został stworzony tak, żeby minimalizować ryzyko do zera. Program ma wbudowane mechanizmy, które: Automatycznie sprawdzają poprawność danych - nie pozwoli Ci wpisać nieprawidłowych cyfr, pomylić NIP-u czy wysłać pustego pola. Pilnują logiki deklaracji - jeśli coś nie pasuje (np. dochód bez źródła), program Cię zatrzyma i zapyta, czy to nie pomyłka. Wyłapują najczęstsze błędy, zanim je popełnisz - np. niezgodność między rodzajem przychodu a wybranym formularzem. Nie pozwalają na wysyłkę z brakami - deklaracja nie pójdzie dalej, jeśli nie jest kompletna. A kiedy już wszystko się zgadza, PIT Pro wysyła Twój dokument bezpośrednio do Ministerstwa Finansów i automatycznie generuje UPO - Urzędowe Poświadczenie Odbioru. To oficjalny dowód, że Twoja deklaracja została prawidłowo złożona. Z PIT Pro rozliczasz się pewnie, bez stresu i - co najważniejsze - poprawnie. Ulgi i odliczenia - co Ci się należy i jak program Ci to pokaże Wiele osób nie wykorzystuje ulg podatkowych, które im przysługują - nie dlatego, że nie chcą, ale dlatego, że zwyczajnie nie wiedzą, co im się należy. A to oznacza jedno: realne straty finansowe. PIT Pro został zaprojektowany tak, by automatycznie wykrywać potencjalne ulgi i odliczenia, bazując na Twoich odpowiedziach i sytuacji życiowej. Nie musisz znać przepisów ani szukać ich w Google. Jakie ulgi PIT Pro podpowie Ci automatycznie? Ulga na dzieci (prorodzinna) - niezależnie od liczby dzieci, program policzy dokładnie, ile możesz odliczyć. Ulga na internet - jeśli korzystasz z sieci w domu, możesz odzyskać część kosztów. Ulga rehabilitacyjna - dla osób z niepełnosprawnościami lub opiekujących się osobą niepełnosprawną. Ulga termomodernizacyjna - jeśli poniosłeś wydatki na poprawę efektywności energetycznej domu. Darowizny - przekazane np. na cele charytatywne, kościelne, edukacyjne. IKZE - jeżeli oszczędzasz w indywidualnym koncie zabezpieczenia emerytalnego. Każdą z tych ulg możesz uwzględnić jednym kliknięciem - bez przeliczania, bez obaw, że coś źle wpiszesz. Program wszystko przeliczy i pokaże Ci dokładnie, ile zyskasz na zwrocie podatku. Kto może z tego skorzystać - program dla każdego PIT Pro nie jest tylko dla „zwykłych pracowników” - został stworzony tak, by obsłużyć różne scenariusze podatkowe. Dzięki temu praktycznie każdy podatnik znajdzie w nim rozwiązanie dopasowane do siebie. Z programu bez problemu skorzystają: Pracownicy zatrudnieni na etacie, zleceniu czy umowie o dzieło - czyli najczęstszy przypadek (PIT-37). Emeryci i renciści - również mają obowiązek rozliczenia i mogą skorzystać z ulg. Studenci i osoby młode - także z tzw. ulgą dla młodych do 26. roku życia. Rodziny i małżonkowie rozliczający się wspólnie - PIT Pro obsługuje wspólne deklaracje i automatycznie rozdziela ulgi. Osoby prowadzące działalność gospodarczą - program wspiera PIT-36, PIT-36L, PIT-28 i uwzględnia różne koszty oraz przychody. Podatnicy z dochodami zagranicznymi - możliwość rozliczenia z uwzględnieniem umów o unikaniu podwójnego opodatkowania (PIT-ZG). Bez względu na to, czy zarabiasz w jednej firmie, pracujesz na własny rachunek, czy masz kilka źródeł dochodu - PIT Pro pozwoli Ci rozliczyć się poprawnie, wygodnie i bez komplikacji. Dlaczego PIT Pro to coś więcej niż e-PIT czy formularz papierowy? Rządowy e-PIT i tradycyjne formularze mają swoje miejsce - ale też swoje ograniczenia. Jeśli zależy Ci na czasie, dokładności i kontroli, PIT Pro daje znacznie więcej. Porównanie w praktyce: Twój e-PIT - jest wygodny, bo automatyczny, ale... często nie uwzględnia przysługujących Ci ulg. Nie podpowiada, jak zoptymalizować zwrot. Trzeba go samodzielnie poprawiać. Formularz papierowy - daje kontrolę, ale kosztuje czas i nerwy. Łatwo się pomylić, trzeba wszystko liczyć ręcznie, a na koniec jeszcze jechać do urzędu lub wysłać pocztą. PIT Pro - łączy najlepsze cechy: masz pełną kontrolę, łatwość edycji, podpowiedzi ulg i automatyczne wyliczenia. Do tego wszystko działa online - bez instalacji, bez kolejek, bez błędów. To nie jest tylko „kolejny sposób na złożenie PIT-u”. To sposób, żeby zrobić to dobrze, szybko i bez stresu. Marka, której możesz zaufać - kim jest Podatnik.info? Za PIT Pro stoi Podatnik.info - jedna z najbardziej rozpoznawalnych marek w polskiej przestrzeni podatkowej online. To nie startup, który pojawił się „na chwilę”. To ponad 14 lat doświadczenia, miliony użytkowników i zespół ekspertów, którzy naprawdę znają się na rzeczy. Podatnik.info to nie tylko darmowy program do PIT. To cały ekosystem, który oferuje: aktualne poradniki podatkowe pisane ludzkim językiem, kalkulatory i narzędzia finansowe, bieżące informacje o zmianach w prawie podatkowym, oraz realne wsparcie specjalistów, którzy pomagają użytkownikom w trudnych przypadkach. Z tego portalu korzystają nie tylko osoby fizyczne, ale też małe firmy, freelancerzy i emeryci - każdy, kto chce się rozliczyć szybko, bezpiecznie i bez błędów. PIT Pro to narzędzie stworzone przez ludzi, którzy rozumieją, że PIT to nie egzamin z przepisów, tylko obowiązek, który powinien być prosty do wykonania. Z Podatnik.info masz pewność, że nie zostaniesz z tym sam. Podsumowanie: Czas odzyskać kontrolę nad swoim PIT-em Rozliczenie PIT nie musi wiązać się z nerwami, stratą czasu ani ryzykiem błędów. Wystarczy dobre narzędzie - takie jak PIT Pro. To bezpłatny, dostępny online program, który upraszcza wszystko: od wyboru formularza po wysyłkę deklaracji i odebranie UPO. Zamiast zgadywać, możesz mieć pewność. Zamiast szukać ulg, program Ci je podpowie. Zamiast stać w kolejce - rozliczysz się z telefonu. Dlaczego warto? ✅ Oszczędzasz czas ✅ Unikasz błędów ✅ Korzystasz z ulg, które Ci się należą ✅ Masz wsparcie ekspertów ✅ Masz to z głowy - szybko i legalnie Nie odkładaj tego na ostatnią chwilę. Wejdź na www.podatnik.info, uruchom PIT Pro i rozlicz się w 5 minut. To Twój PIT. Zrób go po swojemu - z głową, spokojnie, bez stresu.-

- podatki

- księgowość

-

(i 1 więcej)

Oznaczone tagami:

-

[Artykuł sponsorowany] Prowadzenie własnego biznesu e-commerce wcale nie musi być skomplikowane. Powinieneś tylko wiedzieć, jak prawidłowo rozliczać podatki za zrealizowane transakcje handlowe. To niezbędne, jeśli nie chcesz narażać się na kontrole urzędu skarbowego i wysokie grzywny za niedopełnienie obowiązku podatkowego. Zobacz, jak przebiega rejestracja VAT w Czechach i skorzystaj z praktycznych wskazówek! W jakich sytuacjach musisz dokonać rejestracji VAT na terenie Czech? Jako przedsiębiorca powinieneś wiedzieć, kiedy rejestracja do podatku VAT w Czechach jest niezbędna. Jest kilka sytuacji, w których prawnie będziesz zobligowany do takich czynności, a mianowicie: Import towarów do Czech oraz eksport z tego kraju do innych państw. Sprzedaż wysyłkowa towarów do nabywców znajdujących się na terenie Czech. Zakup i odsprzedaż towarów na terenie Czech. Magazynowanie towarów w Czechach i przeznaczenie ich do dalszej sprzedaży, np. w ramach dropshippingu. A zatem rejestracja VAT w Czechach jest niezbędna, gdy prowadzisz operacje handlowe na arenie międzynarodowej. Warto też dodać, że możesz skorzystać z uproszczonej metody VAT OSS, gdy przekroczysz ustawowe limity wewnątrzwspólnotowej sprzedaży towarów na odległość. Obecnie limit wynosi 10 000 euro. Czego potrzebujesz do rejestracji do podatku VAT na terenie Czech? Zanim przystąpisz do procedury, powinieneś dokładnie wiedzieć, jakie dokumenty są wymagane przez tamtejszy urząd skarbowy. Aby rejestrować się do podatku VAT w Czechach, potrzebujesz: oryginalnego dokumentu potwierdzającego wpis do krajowej ewidencji przedsiębiorców; potwierdzenie posiadania rachunku bankowego VAT przypisanego do Twojej działalności; potwierdzenia rejestracji VAT EU. Musisz też mieć dokumentację, która potwierdzi planowaną aktywność gospodarczą na terenie Czech. To podstawy, aby sprawnie przejść przez całą procedurę rejestracji do podatku VAT w tym kraju. Powinieneś też wiedzieć, co to jest dropshipping. Eksperci z firmy Taxology podpowiadają, że prowadzenie biznesu w tym modelu najczęściej generuje konieczność zarejestrowania się do podatku VAT w kraju, gdzie prowadzisz transakcje handlowe – w tym na terenie Czech. Rejestracja do podatku VAT w Czechach – jak to przebiega krok po kroku? Rejestracja do podatku VAT w Czechach jest prosta, ale wymaga kilku formalności. Musisz przygotować odpowiednie dokumenty i złożyć wniosek do czeskiego urzędu skarbowego. Jak wynika z doświadczenia ekspertów Taxology, cały proces trwa zwykle od 2 tygodni do 2 miesięcy. Procedura przebiega w następujący sposób: Wybierz właściwy urząd skarbowy w Czechach zgodnie z adresem działalności. Przygotuj dokumenty: odpis z KRS lub CEIDG, umowę spółki, dowody tożsamości i potwierdzenie adresu w Czechach. Wypełnij formularz rejestracyjny VAT (Žádost o registraci k DPH). Złóż wniosek osobiście lub przez pełnomocnika. Czekaj na decyzję urzędu – mogą poprosić o dodatkowe wyjaśnienia. Po pozytywnej decyzji otrzymasz czeski numer VAT (CZ). Po rejestracji możesz oficjalnie wystawiać faktury z czeskim VAT-em. Pamiętaj też o obowiązku składania deklaracji podatkowych VAT w Czechach. A jeśli potrzebujesz wsparcia w rejestracji swojej firmy lub prowadzeniu rozliczeń, możesz skorzystać z eksperckiej pomocy specjalistów z firmy Taxology. Co grozi za niedopełnienie obowiązku rejestracji do podatku VAT w Czechach? Brak rejestracji do VAT w Czechach może skończyć się wysokimi karami finansowymi. Czeski urząd skarbowy może nałożyć grzywny nawet do kilkudziesięciu tysięcy koron. Dodatkowo zapłacisz zaległy VAT wraz z odsetkami za zwłokę. W skrajnych przypadkach grozi Ci także blokada działalności na terenie Czech. A więc lepiej nie ryzykuj i zgłoś się do rejestracji na czas.

-

- prawo

- księgowość

-

(i 2 więcej)

Oznaczone tagami:

-

Prowadzenie działalności gospodarczej - zarówno tej zarejestrowanej, jak i nierejestrowanej - wiąże się z wieloma obowiązkami administracyjnymi, które potrafią zniechęcić nawet najbardziej zdeterminowanych. Platforma wfirma.pl wychodzi naprzeciw potrzebom osób zarabiających przez Internet, freelancerów, właścicieli jednoosobowych firm oraz mikroprzedsiębiorców. Interesujesz się zarabianiem przez Internet? Dołącz do mentoringu zarabiania online na Make-Cash.pl Dzięki automatyzacji procesów i prostemu interfejsowi oferuje nowoczesne rozwiązania księgowe, kadrowe i fakturowe, które są dostępne online, z dowolnego miejsca na świecie. wfirma.pl - co to jest i dla kogo? Wfirma.pl to system księgowości online, który został zaprojektowany z myślą o osobach prowadzących jednoosobową działalność gospodarczą, działalność nierejestrowaną, a także o twórcach internetowych - youtuberach, influencerach, afiliantach czy właścicielach sklepów internetowych. Platforma łączy funkcjonalność klasycznego biura rachunkowego z wygodą nowoczesnego oprogramowania działającego w chmurze. Co istotne, użytkownik nie musi mieć wiedzy księgowej, aby skutecznie zarządzać swoją firmą - system prowadzi za rękę i podpowiada kolejne kroki. Jak wystawiać faktury w wfirma.pl? (często wyszukiwana fraza: "wfirma jak wystawić fakturę") Wystawianie faktur w wfirma.pl jest intuicyjne i zautomatyzowane. Po zalogowaniu się do systemu użytkownik wybiera zakładkę "Przychody" i następnie "Faktury". System automatycznie podpowiada dane kontrahenta, jeśli wcześniej został zapisany w bazie. W przypadku nowego klienta, wystarczy wpisać jego NIP, a wfirma.pl samodzielnie uzupełni resztę danych, pobierając je z GUS. Użytkownik może dodać opis usługi, określić termin płatności, wskazać numer konta i wybrać odpowiednią stawkę VAT. Po zapisaniu faktura jest gotowa do wysyłki - można ją pobrać jako PDF lub wysłać mailem bezpośrednio z poziomu systemu. Aktualizowane poradniki + wsparcie i pomoc Mentoring Zarabiania na ETSY.com ZACZNIJ ZARABIAĆ JUŻ TERAZ wfirma.pl a działalność nierejestrowana - jak to działa? Działalność nierejestrowana to opcja dla osób, które dopiero testują swój pomysł na biznes lub chcą dorobić do etatu. Wfirma.pl umożliwia prowadzenie uproszczonej ewidencji sprzedaży, nie wymagając rejestracji firmy w CEIDG. W systemie można rejestrować przychody, wystawiać rachunki (bez VAT), a także prowadzić uproszczoną dokumentację sprzedaży, co znacznie ułatwia rozliczenie roczne. Szczególnie przydatne jest to dla osób prowadzących sprzedaż rękodzieła, korepetycje, usługi online czy współpracujących w ramach programów partnerskich. wfirma.pl a podatki - jak rozliczać się z fiskusem? (często wyszukiwane: "wfirma rozliczenie PIT", "jak rozliczyć VAT w wfirma") System automatycznie prowadzi księgę przychodów i rozchodów, wylicza zaliczki na podatek dochodowy (PIT) oraz VAT, jeśli firma jest zarejestrowanym podatnikiem. Dzięki aktualizacjom zgodnym z obowiązującymi przepisami, użytkownik zawsze ma pewność, że jego rozliczenia są zgodne z prawem. Po każdym dodaniu faktury zakupowej lub sprzedażowej system przelicza należny podatek. Na koniec miesiąca można jednym kliknięciem wygenerować deklaracje podatkowe - zarówno JPK_V7, jak i roczne PIT-36 lub PIT-36L. Dla osób rozliczających się ryczałtem przewidziano osobny moduł. wfirma.pl dla freelancerów i twórców online Osoby zarabiające w Internecie, np. poprzez platformy takie jak YouTube, Instagram, afiliacje czy sprzedaż produktów cyfrowych, często zastanawiają się, jak ująć swoje przychody w ewidencji księgowej. Wfirma.pl oferuje dedykowane kategorie przychodów, które ułatwiają klasyfikację wpływów z programów partnerskich, platform sprzedażowych (np. Etsy, Allegro) czy usług kreatywnych. W praktyce oznacza to, że można prowadzić pełną dokumentację nawet przy wielowalutowych wpływach, korzystając z automatycznego przeliczania kursów walut. wfirma.pl kadry i płace - czy warto? Dla osób zatrudniających pracowników lub współpracujących z podwykonawcami, wfirma.pl oferuje moduł kadrowo-płacowy. Pozwala on na generowanie umów o pracę, zlecenie, dzieło, prowadzenie ewidencji czasu pracy, wyliczanie wynagrodzeń, a nawet przygotowanie deklaracji ZUS. Szczególnie pomocna jest funkcja automatycznego naliczania składek i ich eksportu do systemu Płatnik. To wszystko bez konieczności korzystania z usług biura rachunkowego. Czy wfirma.pl jest bezpieczna? (często wyszukiwane: "wfirma bezpieczeństwo danych") Bezpieczeństwo danych w wfirma.pl stoi na bardzo wysokim poziomie. Platforma korzysta z certyfikatów SSL, przechowuje dane w chmurze z georedundancją i wykonuje automatyczne kopie zapasowe. Każdy użytkownik ma dostęp do historii logowań, a dostęp do konta można zabezpieczyć dwuetapowym uwierzytelnieniem (2FA). Co ważne, dane nie są udostępniane osobom trzecim - platforma spełnia wymogi RODO. Ile kosztuje wfirma.pl i czy są darmowe wersje próbne? (często wyszukiwane: "wfirma cennik", "wfirma darmowy okres") Wfirma.pl oferuje różne pakiety cenowe, dopasowane do potrzeb użytkownika. Podstawowy pakiet umożliwia wystawianie faktur i prowadzenie uproszczonej księgowości. Rozszerzone pakiety zawierają obsługę kadrowo-płacową, magazyn, integrację z e-commerce czy CRM. Na start dostępna jest darmowa wersja próbna - bez konieczności podpinania karty płatniczej - dzięki której można przetestować wszystkie funkcje systemu przez określony czas. To dobre rozwiązanie dla osób, które chcą porównać platformę z konkurencyjnymi rozwiązaniami jak iFirma czy FakturaXL. Dostępne integracje i automatyzacja System integruje się z wieloma popularnymi platformami e-commerce (np. Allegro, PrestaShop, WooCommerce, Baselinker), co znacząco ułatwia prowadzenie sprzedaży online. Możliwa jest także integracja z bankowością elektroniczną, dzięki czemu wpłaty za faktury są automatycznie przypisywane do transakcji. Dodatkowe funkcje, takie jak automatyczne generowanie deklaracji, przypomnienia o terminach płatności czy automatyczne księgowanie kosztów na podstawie OCR (rozpoznawania faktur), czynią wfirma.pl bardzo wydajnym narzędziem. Kiedy warto zdecydować się na wfirma.pl? Jeśli prowadzisz jednoosobową działalność, rozwijasz sklep internetowy, działasz jako influencer, zarabiasz na afiliacji lub testujesz działalność nierejestrowaną, wfirma.pl może znacznie uprościć Twoją codzienną pracę. Dzięki połączeniu intuicyjności, automatyzacji oraz zgodności z przepisami, platforma pozwala skupić się na rozwoju biznesu, a nie na formalnościach. Jest to idealne narzędzie zarówno dla początkujących, jak i bardziej zaawansowanych przedsiębiorców, którzy cenią sobie elastyczność i bezpieczeństwo. Aktualizowane poradniki + wsparcie i pomoc Mentoring Sprzedaży E-Produktów ZACZNIJ ZARABIAĆ JUŻ TERAZ Dlaczego warto korzystać z tej platformy? Wfirma.pl to nie tylko narzędzie do wystawiania faktur. To pełnoprawny system do zarządzania małą firmą, który umożliwia prowadzenie księgowości, ewidencji kadrowej, rozliczeń podatkowych i sprzedaży online w jednym miejscu. Dla osób zarabiających przez Internet i prowadzących działalność nierejestrowaną, to wyjątkowo wygodne i opłacalne rozwiązanie, które eliminuje potrzebę korzystania z biura rachunkowego. Jeśli szukasz systemu, który będzie rósł razem z Twoim biznesem - wfirma.pl jest jedną z najlepszych opcji dostępnych na polskim rynku.

-

- wfirma

- księgowość

-

(i 5 więcej)

Oznaczone tagami:

-